北京6月7日讯上海证券交易所上市审核委员会2023年第46次审议会议于昨日召开,审议结果显示,无锡奥特维科技股份有限公司再融资符合发行条件、上市条件和信息披露要求。

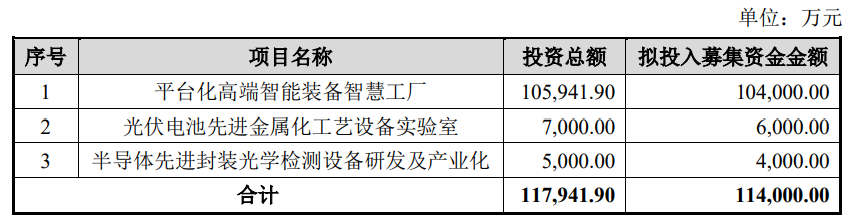

奥特维2023年5月29日披露的向不特定对象发行可转换公司债券募集说明书显示,公司拟发行可转债募集资金总额不超过人民币114,000.00万元,扣除发行费用后拟用于平台化高端智能装备智慧工厂、光伏电池先进金属化工艺设备实验室、半导体先进封装光学检测设备研发及产业化。

奥特维本次发行可转债的保荐机构为平安证券股份有限公司,保荐代表人毕宗奎、赵书言。

奥特维本次可转换公司债券的具体发行方式由公司股东大会授权董事会、董事长或董事长授权人士与保荐机构协商确定。本次可转换公司债券的发行对象为持有中国证券登记结算有限责任公司上海分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等。

本次发行的可转换公司债券向公司现有股东优先配售,现有股东有权放弃优先配售权。向现有股东优先配售的具体比例由公司股东大会授权董事会、董事长或董事长授权人士在本次发行前根据市场情况与保荐机构协商确定,并在本次发行的可转换公司债券的发行公告中予以披露。本次发行的可转换公司债券的存续期限为自发行之日起六年。

奥特维向不特定对象发行可转换公司债券经中证鹏元评级,根据中证鹏元出具的评级报告,公司的主体信用等级为AA-,评级展望稳定,本次可转债信用等级为AA-。

奥特维于2020年5月21日在上交所科创板上市,发行数量为2,467万股,发行价格为23.28元/股,保荐机构为信达证券股份有限公司,保荐代表人为毕宗奎、赵轶。

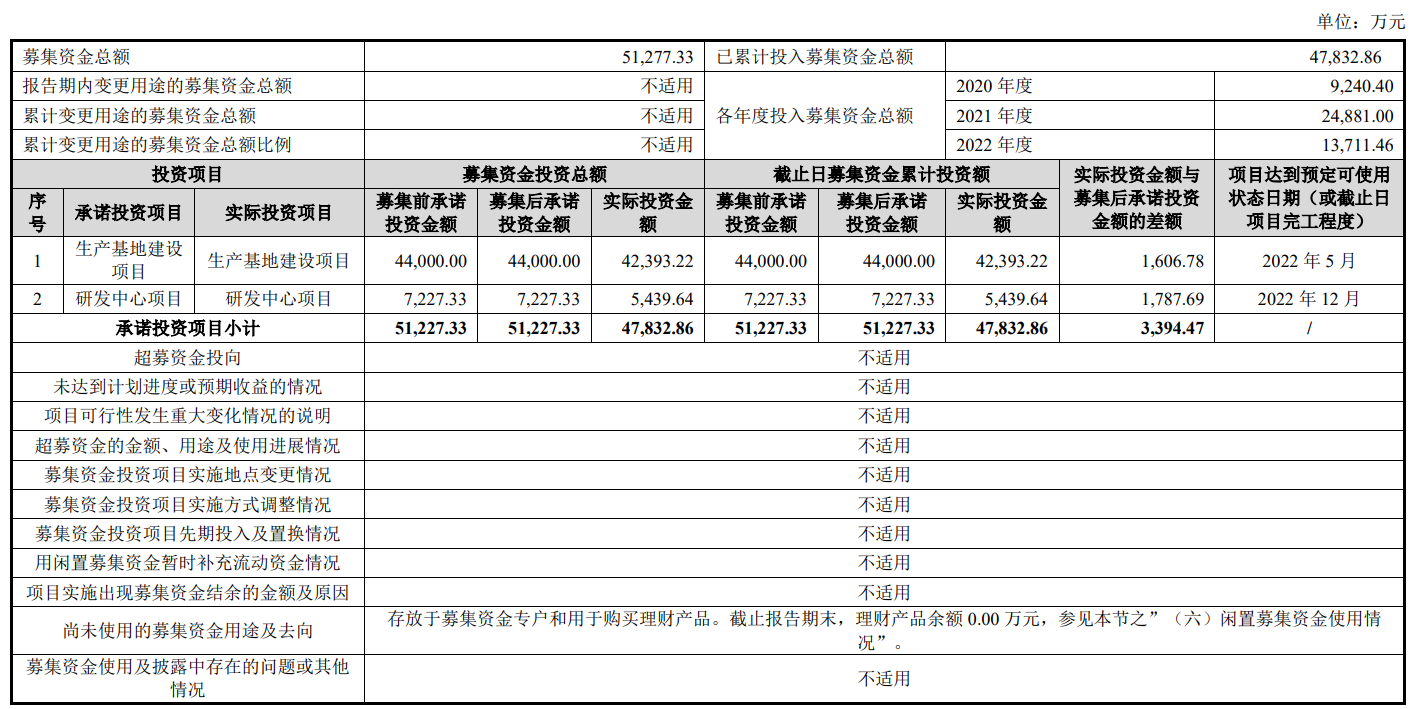

奥特维上市募集资金总额为57,431.76万元,扣除发行费用后,募集资金净额为51,227.33万元。公司最终募集资金净额比原计划少25,172.67万元。公司于2020年5月18日披露的招股书显示,公司拟募集资金76,400.00万元,分别用于生产基地建设项目、研发中心项目、补充流动资金。

奥特维上市发行费用为6,204.43万元,其中信达证券股份有限公司获得保荐费用400.00万元,承销费用4,231.70万元。

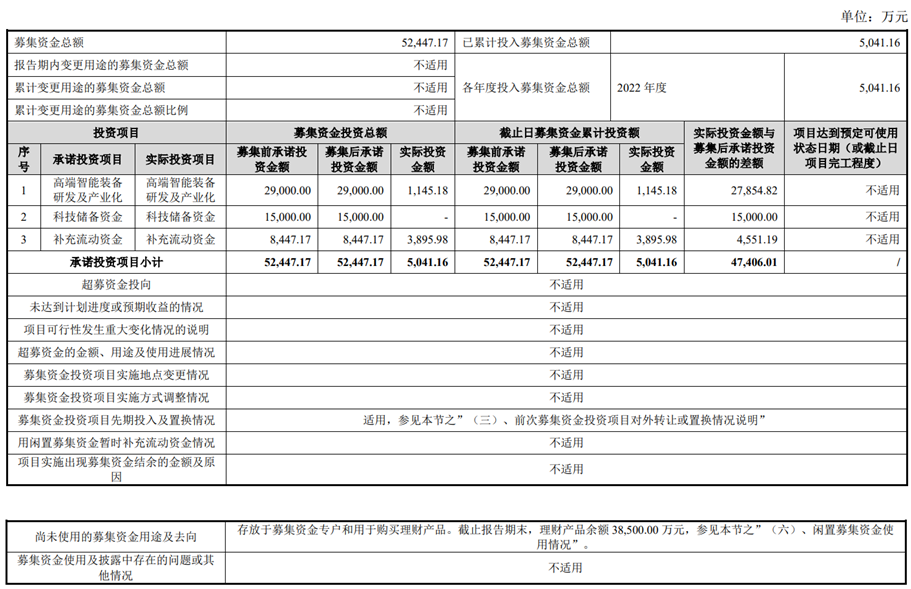

奥特维2022年向特定对象发行股票,根据中国证券监督管理委员会“证监许可1250号”文《关于同意无锡奥特维科技股份有限公司向特定对象发行股票注册的批复》的核准,并经上海证券交易所同意,公司向特定投资者葛志勇发行人民币普通股7,704,608.00股,每股面值1.00元,每股发行价格为68.79元。该次公开发行募集资金总额为人民币53,000.00万元,扣除本次发行费用人民币552.83万元,募集资金净额为人民币52,447.17万元。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/170342.html