北京5月30日讯金浦钛业昨日晚间披露2023年度向特定对象发行股票预案。截至今日收盘,金浦钛业报2.95元,涨幅1.37%,总市值29.11亿元。

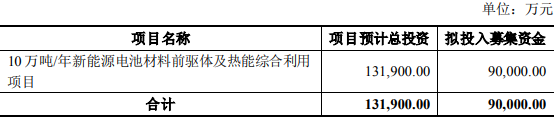

金浦钛业本次向特定对象发行股票拟募集资金总额最多不超过90,000.00万元,扣除发行费用后的募集资金净额将用于10万吨/年新能源电池材料前驱体及热能综合利用项目。

公告显示,金浦钛业本次向特定对象发行股票的发行对象为包括金浦集团在内的不超过35名特定对象,除金浦集团以外的其他发行对象范围为:符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。

本次发行前后,金浦钛业的控股股东均为金浦投资控股集团有限公司,实际控制人均为郭金东,本次向特定对象发行不会导致金浦钛业控制权发生变化。

截至预案公告日,金浦集团持有金浦钛业338,101,448股,约占金浦钛业股本总额的34.26%,为金浦钛业的控股股东,是金浦钛业的关联方。除金浦集团外,金浦钛业本次向特定对象发行尚无其他确定的发行对象,因而无法确定除金浦集团外的其他发行对象与金浦钛业的关系。除金浦集团外的其他发行对象与金浦钛业之间的关系将在本次向特定对象发行结束后公告的《发行情况报告书》中予以披露。

本次向特定对象发行股票的定价基准日为发行期首日。发行价格不低于定价基准日前20个交易日公司A股股票交易均价的80%。

本次向特定对象发行完成后,金浦集团认购的股份自发行结束之日起18个月内不得转让。其余发行对象所认购的股份自本次向特定对象发行结束之日起6个月内不得转让。上述股份锁定期届满后,其减持需遵守中国证监会和深圳证券交易所的相关规定。

金浦钛业表示,本次向特定对象发行股票方案已经公司第八届董事会第十六次会议审议通过,尚需获得公司股东大会审议通过、深交所审核通过并经中国证监会同意注册后方可实施。

就本次向特定对象发行,金浦钛业表示旨在发展绿色低碳循环产业,构建新的业绩增长来源;支持传统产业转型升级,促进公司高质量发展;增强资本实力和盈利能力,提高公司抗风险能力。

2022年,金浦钛业实现营业收入25.10亿元,同比下降4.20%;实现归属于上市公司股东的净利润-1.46亿元,同比下降235.96%;实现归属于上市公司股东的扣除非经常性损益的净利润-1.55亿元,同比下降259.08%;经营活动产生的现金流量净额3240.11万元,同比下降71.91%。

2023年第一季度,金浦钛业实现营业收入5.94亿元,同比下降19.61%;实现归属于上市公司股东的净利润-6182.00万元,同比下降279.79%;实现归属于上市公司股东的扣除非经常性损益的净利润-6538.23万元,同比下降311.71%;经营活动产生的现金流量净额3532.54万元,上年同期为-6484.68万元。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/166995.html