北京5月26日讯今日,山东亚华电子股份有限公司在深交所创业板上市。该股开盘报55.00元,最高至58.00元,截至收盘报50.80元,涨幅55.83%,成交额9.61亿元,振幅22.67%,换手率71.48%,总市值52.93亿元。

亚华电子是国内知名的医院智能通讯交互系统软硬件一体化综合解决方案提供商,主营业务为医院智能通讯交互系统的研发、生产和销售。

本次发行前,深圳中亚华信科技有限公司直接持有公司61.73%的股份,为公司的控股股东,公司实际控制人为耿玉泉、耿斌父子。本次发行前,耿玉泉直接持有公司11.02%的股份,耿斌直接持有公司2.18%的股份,同时通过中亚华信间接控制公司61.73%的股份,耿玉泉、耿斌合计控制公司74.93%的股份。

亚华电子于2022年6月24日首发过会,创业板上市委员会2022年第35次审议会议提出问询的主要问题:

1.根据申报材料,报告期末,发行人产品已经累计服务约420万张病床、8,500家医院,在病房通讯交互系统领域的市场占有率稳居前列。请发行人:根据国内公开数据,说明发行人服务的病床数和医院数占国内总病床数和总医院数的比例;结合所处行业的市场竞争格局,说明“发行人在病房通讯交互系统领域的市场占有率稳居前列”的依据及信息披露的准确性;结合与主要竞争对手服务领域和业务模式的差异、发行人自身竞争优劣势,说明报告期内发行人毛利率维持较高水平的合理性及可持续性。请保荐人发表明确意见。

2.发行人将销售客户分为医疗机构、建设集成商和贸易商,其中建设集成商在报告期各期收入占比均超过70%。请发行人:说明上述三类客户的销售模式异同,包括但不限于销售合同签订主体、验收条款、信用政策、安装、质保以及其它售后条款;结合新旧收入准则的相关要求,说明销售给建设集成商的收入确认的具体办法及其合同条款依据。请保荐人发表明确意见。

3.报告期各期末,发行人应收账款余额逐年增加,账龄相对较长,逾期应收账款占比较高。请发行人:结合客户特征、信用政策、期后回款、同行业可比公司情况等因素,说明逾期应收账款占比较高的原因及合理性,以及采取的应对措施;结合期后回款情况,说明坏账准备计提是否充分。请保荐人发表明确意见。

需进一步落实事项:

请发行人补充披露针对医疗机构、建设集成商和贸易商销售模式的异同,以及销售给建设集成商收入确认的具体办法。

亚华电子本次公开发行股票2,605万股,占发行后公司股份总数的比例为25.00%,全部为新股发行,原股东不公开发售股份,发行价格为32.60元/股。公司的保荐机构为东吴证券股份有限公司,保荐代表人为曹飞、庞家兴。

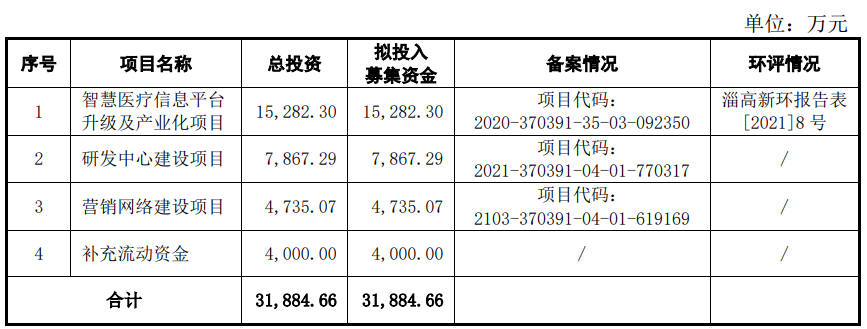

亚华电子本次发行募集资金总额为84,923.00万元,扣除发行费用后行募集资金净额为76,576.05万元。公司最终募集资金净额比原计划多44,691.39万元。亚华电子2023年5月18日披露的招股说明书显示,公司拟募集资金31,884.66万元,用于智慧医疗信息平台升级及产业化项目、研发中心建设项目、营销网络建设项目、补充流动资金。

本次亚华电子的发行费用总额8,346.95万元,其中东吴证券股份有限公司获得保荐及承销费用6,669.23万元。

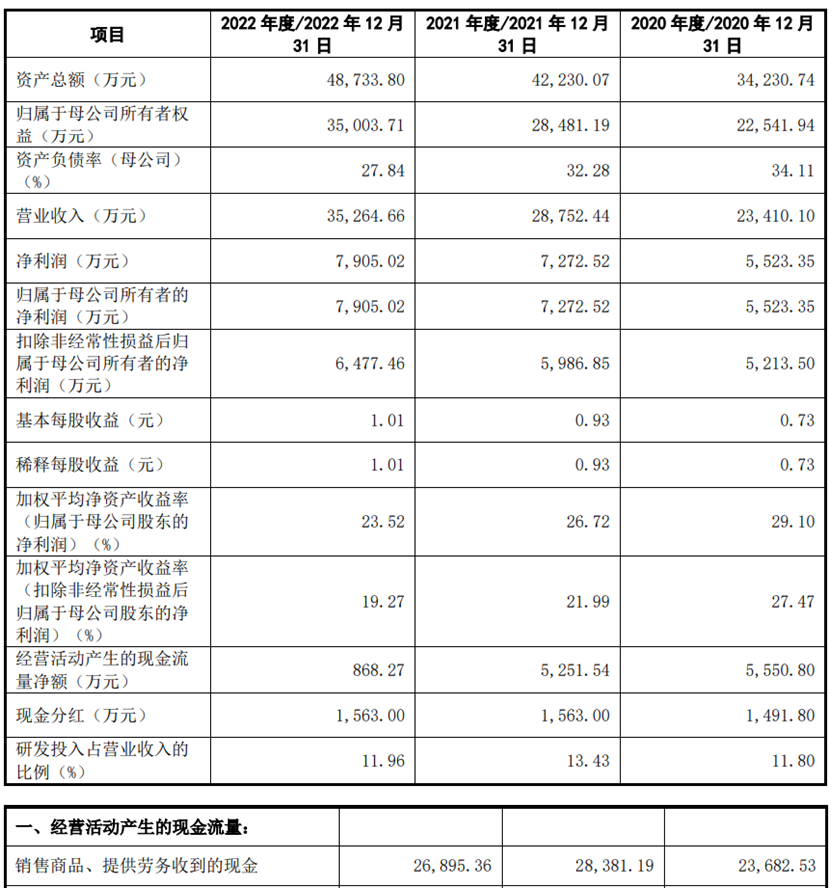

2020年至2022年,亚华电子的营业收入分别为23,410.10万元、28,752.44万元、35,264.66万元;净利润/归属于母公司所有者的净利润分别为5,523.35万元、7,272.52万元、7,905.02万元;扣除非经常性损益后归属于母公司所有者的净利润分别为5,213.50万元、5,986.85万元、6,477.46万元。

上述同期,公司销售商品、提供劳务收到的现金分别为23,682.53万元、28,381.19万元、26,895.36万元;经营活动产生的现金流量净额分别为5,550.80万元、5,251.54万元、868.27万元。

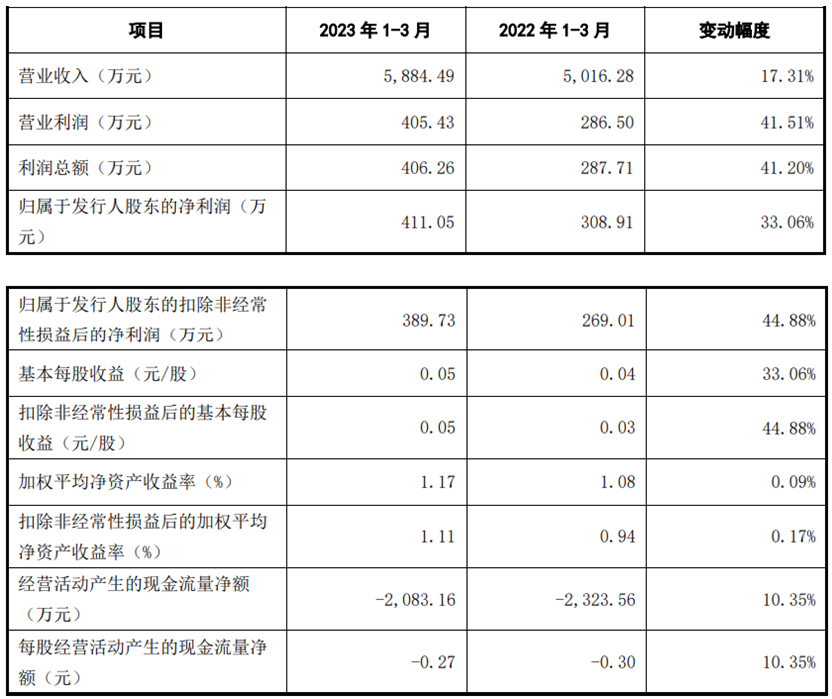

2023年一季度,亚华电子的营业收入为5,884.49万元,同比增长17.31%;归属于发行人股东的净利润411.05万元,同比增长33.06%;经营活动产生的现金流量净额-2,083.16万元,上年同期为-2,323.56万元。

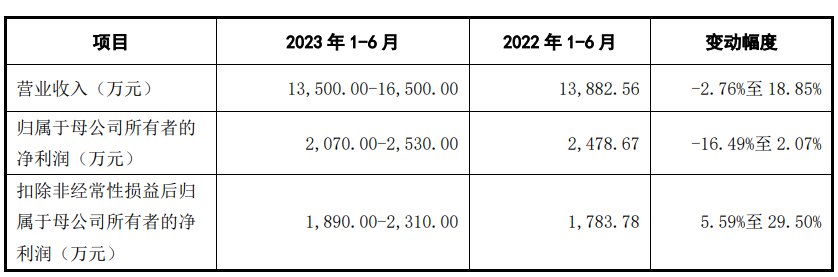

亚华电子预计2023年1-6月公司的营业收入为13,500.00万元-16,500.00万元,变动幅度-2.76%至18.85%;归属于母公司所有者的净利润2,070.00万元-2,530.00万元,变动幅度-16.49%至2.07%;扣除非经常性损益后归属于母公司所有者的净利润1,890.00万元-2,310.00万元,变动幅度5.59%至29.50%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/165796.html