北京5月23日讯今日,浙江英特科技股份有限公司在深交所创业板上市。该股开盘破发报40.50元,盘中最低至39.83元,截至收盘报40.81元,跌幅7.23%,成交额3.21亿元,振幅7.66%,换手率37.59%,总市值35.91亿元。

英特科技是一家专业从事高效换热器的研发、生产及销售的高新技术企业,产品主要包括高效新型壳管式换热器、同轴套管式换热器、降膜式换热器等产品以及分配器等,作为热泵、空调的核心零部件,广泛应用于采暖、热水、制冷、工农业生产等领域。

本次发行前,方真健直接持有公司57.70%的股份,为公司的控股股东,并通过持有安吉英睿特67.48%的出资额及担任执行事务合伙人的方式间接控制公司18.00%的表决权。陈海萍系方真健的配偶,方真健、陈海萍夫妇为公司的共同实际控制人。

2022年6月10日,英特科技首发过会。创业板上市委员会2022年第32次审议会议提出问询的主要问题:

1.2017年10月,发行人原控股股东英特工业将英特有限全部股份以每股净资产为基础,协商转让给方真健、王光明等人;王光明因此担任发行人副董事长、财务负责人,并且为实控人方真健提供借款合计1380万元,截至目前仍有503万元尚未收回;转让完成后的次年,发行人经营业绩大幅增长。请发行人说明:2017年股权转让的真实性、转让价格的公允性,是否存在委托持股、利益输送或其他利益安排;王光明投资的真实背景,以及投后发行人经营业绩大幅增长的原因。请保荐人发表明确意见。

2.发行人关联方方真健和陈新波向发行人无偿转让专利权,该等专利权于2013年及2014年登记于方真健和陈新波名下。请发行人结合该等专利权的公允价值说明:该等专利权于2013年及2014年登记于方真健和陈新波名下,该专利权是否属于职务发明;该等专利权于2020年无偿转让给发行人,该转让及相关会计处理是否合规。请保荐人发表明确意见。

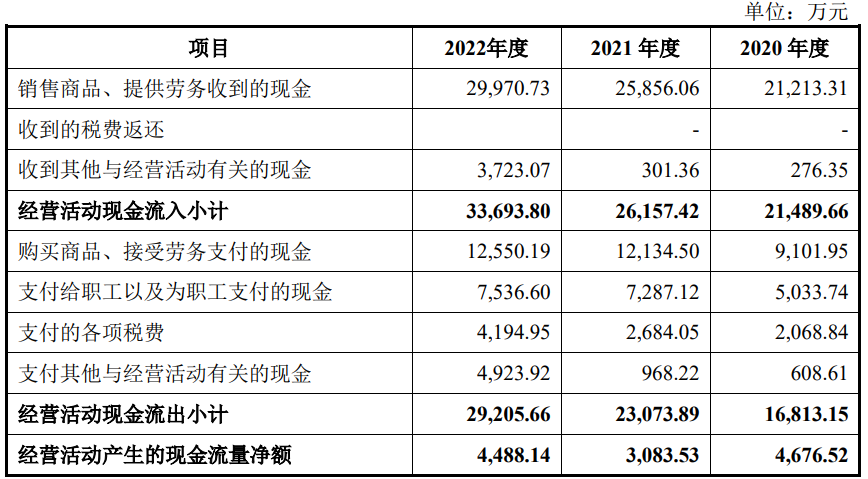

3.请发行人说明在报告期内营业收入与现金流量表相关科目变动趋势不一致的原因及合理性。请保荐人发表明确意见。

英特科技本次发行股份数量22,000,000股,占发行后总股本的比例为25.00%,本次发行不涉及公司股东公开发售股份,发行价格为43.99元/股。公司的保荐人为浙商证券股份有限公司,保荐代表人孙书利、廖晨。

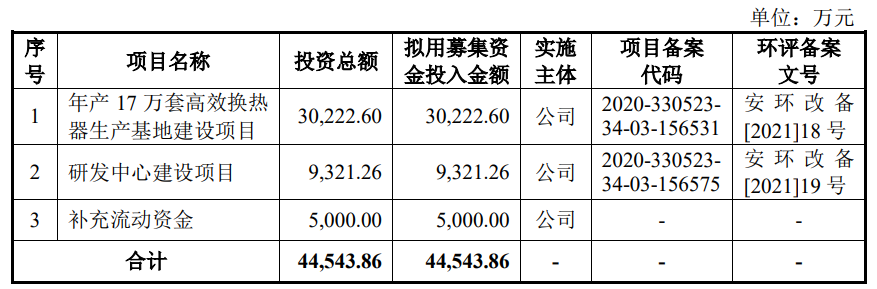

英特科技本次发行募集资金总额为96,778.00万元,扣除发行费用后募集资金净额为88,782.63万元。公司实际募资净额比原拟募资多44,238.77万元。公司2023年5月18日披露的招股说明书显示,公司拟募集资金44,543.86万元,用于年产17万套高效换热器生产基地建设项目、研发中心建设项目、补充流动资金。

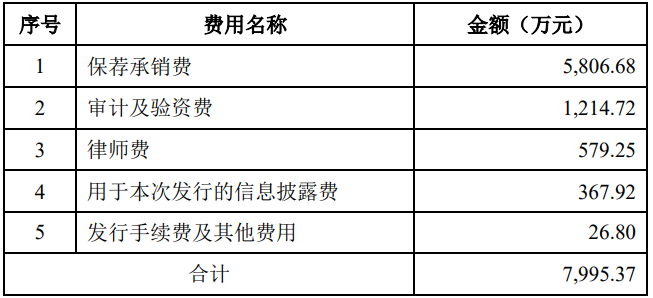

英特科技本次发行费用合计7,995.37万元,其中浙商证券股份有限公司获得保荐承销费5,806.68万元。

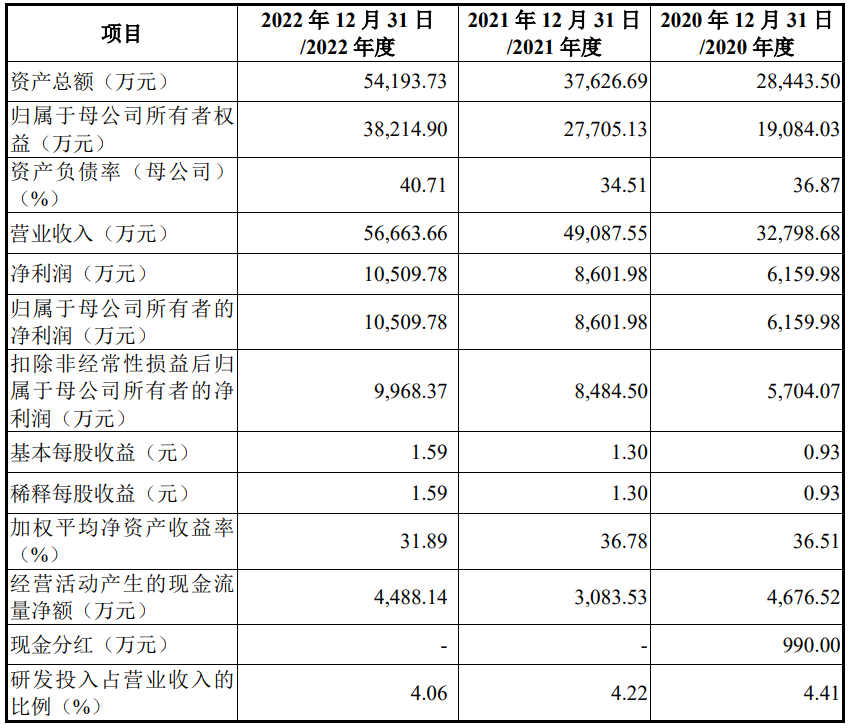

2020年至2022年,英特科技的营业收入分别为32,798.68万元、49,087.55万元、56,663.66万元;净利润/归属于母公司所有者的净利润分别为6,159.98万元、8,601.98万元、10,509.78万元;扣除非经常性损益后归属于母公司所有者的净利润分别为5,704.07万元、8,484.50万元、9,968.37万元。

上述同期,公司销售商品、提供劳务收到的现金分别为21,213.31万元、25,856.06万元、29,970.73万元;经营活动产生的现金流量净额分别为4,676.52万元、3,083.53万元、4,488.14万元。

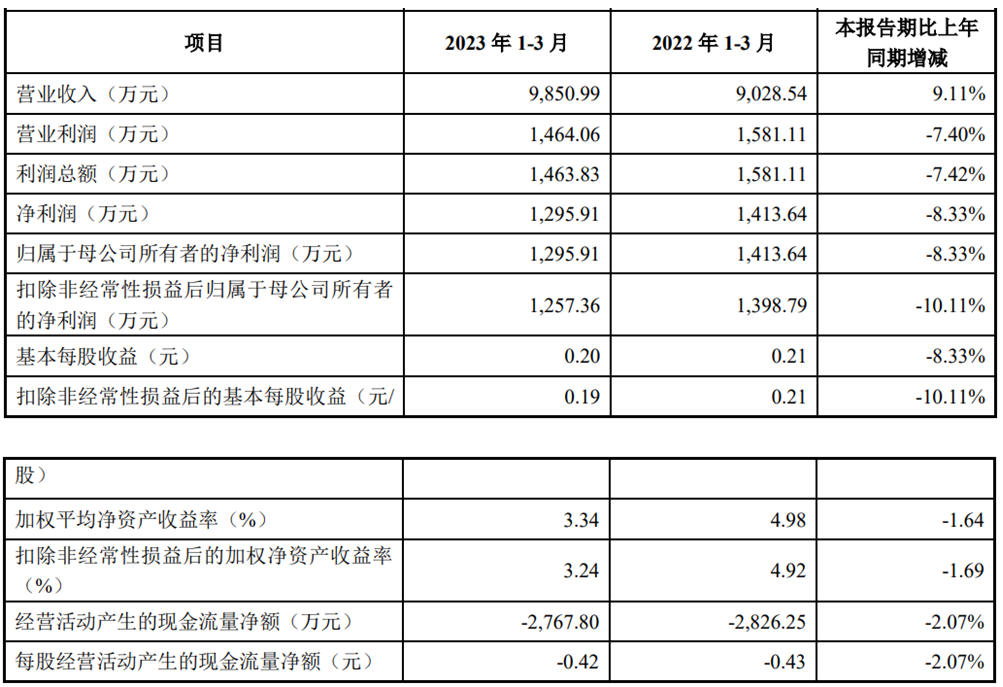

2023年一季度,英特科技的营业收入为9,850.99万元,较去年同期增长9.11%;净利润/归属于母公司所有者的净利润为1,295.91万元,较去年同期下降8.33%;扣除非经常性损益后归属于母公司所有者的净利润为1,257.36万元,较去年同期下降10.11%;经营活动产生的现金流量净额为-2,767.80万元,较去年同期下降2.07%。

结合公司在手订单、项目实施及实际经营情况,公司预计2023年1-6月营业收入为23,890.44万元至24,976.37万元,同比增长10.00%至15.00%;预计2023年1-6月归属于母公司股东的净利润为3,680.00万元至4,180.00万元,同比增长9.48%至24.35%;扣除非经常性损益后归属于母公司股东的净利润3,464.11万元至3,996.22万元,同比增长6.97%至23.40%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/164691.html