北京5月23日讯上交所上市审核委员会2023年第38次审议会议于昨日召开,审议结果显示,双良节能系统股份有限公司再融资符合发行条件、上市条件和信息披露要求。

上市委会议现场问询的主要问题

1.请发行人代表:结合行业周期、市场容量、行业竞争格局、前次募投项目产能利用率和效益实现情况,说明进一步新增产能的必要性和合理性,以及消化措施;结合行业头部企业迅速扩张、竞争加剧的背景,说明公司作为行业新进企业,在技术、产品、渠道等方面的优劣势,以及提高竞争力的具体措施。请保荐代表人发表明确意见。

2.请发行人代表结合市场可比项目的内部收益率和预测毛利率,以及公司2023年一季度单晶硅收入和毛利率等主要经营指标,说明募投项目效益测算及其依据的谨慎性。请保荐代表人发表明确意见。

需进一步落实事项

无。

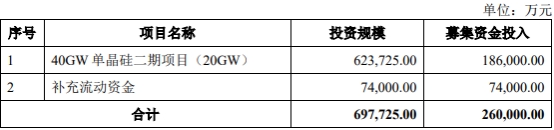

双良节能于2023年5月12日发布向不特定对象发行可转换公司债券募集说明书,公司本次向不特定对象发行拟募集资金总额预计不超过260,000.00万元,在扣除发行费用后将全部用于40GW单晶硅二期项目、补充流动资金。

双良节能本次发行证券的种类为可转换为公司股票的可转换公司债券。本次发行的可转换公司债券及未来转换的股票将在上海证券交易所上市。

双良节能本次可转债拟发行数量为不超过2,600.00万张。每张面值为人民币100.00元。本次发行的可转换公司债券按面值发行。本次发行的可转换公司债券的期限为自发行之日起六年。

双良节能本次可转换公司债券的具体发行方式由股东大会授权董事会与保荐机构确定。本次可转换公司债券的发行对象为持有中国证券登记结算有限责任公司上海分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等。

双良节能本次可转债上市流通,所有投资者均无持有期限制。本次发行结束后,公司将尽快办理本次可转债在上交所挂牌上市交易。

双良节能本次发行的可转债票面利率的确定方式及每一计息年度的最终利率水平,由公司股东大会授权公司董事会在发行前根据国家政策、市场状况和公司具体情况与保荐机构协商确定。本次可转债在发行完成前如遇银行存款利率调整,董事会经股东大会授权后有权根据实际情况决定是否对票面利率作相应调整。

双良节能本次发行的可转债转股期自可转债发行结束之日起满六个月后的第一个交易日起至可转债到期日止。

双良节能本次向不特定对象发行可转换公司债券的保荐机构、主承销商、受托管理人为中国国际金融股份有限公司,保荐代表人为刘成立、陈泉泉。

双良节能最近5年内的融资项目为2022年度非公开发行股票项目。根据中国证券监督管理委员会于2022年1月21日签发的证监许可[2022]122号文《关于核准双良节能系统股份有限公司非公开发行股票的批复》,公司获准向社会非公开发行通人民币普通股不超过488,176,742股。公司已于2022年7月实际发行股票243,405,443股,每股面值人民币1元,每股发行价格为每股人民币14.33元,股款以人民币缴足,收到股东认缴股款共计人民币3,487,999,998.19元,扣除发生的券商承销佣金及其他发行费用后实际净筹得募集资金人民币3,460,953,771.78元。上述资金于2022年7月29日到位,已经天衡会计师事务所予以验证并出具天衡验字00087号《验资报告》。

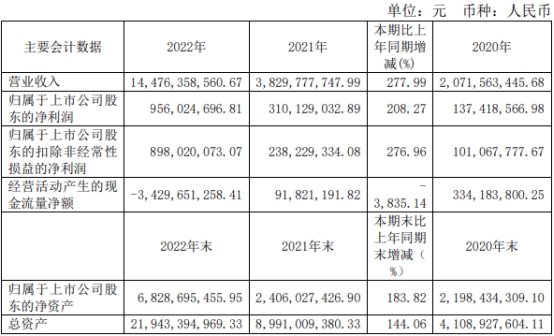

双良节能2022年营业收入为144.76亿元,同比增长277.99%;归属于上市公司股东的净利润为9.56亿元,同比增长208.27%;归属于上市公司股东的扣除非经常性损益的净利润为8.98亿元,同比增长276.96%;经营活动产生的现金流量净额为-34.30亿元,上年同期为9182.12万元。

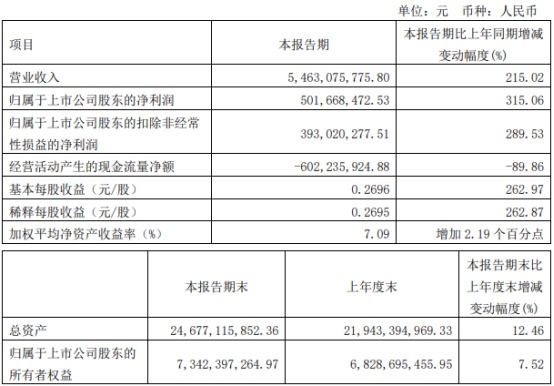

双良节能2023第一季度营业收入为54.63亿元,同比增长215.02%;归属于上市公司股东的净利润为5.02亿元,同比增长315.06%:归属于上市公司股东的扣除非经常性损益的净利润为3.93亿元,同比增长289.53%;经营活动产生的现金流量净额为-6.02亿元,同比减少89.86%。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/164623.html