北京5月18日讯苏州高新今日股价收报5.00元,跌幅1.19%。

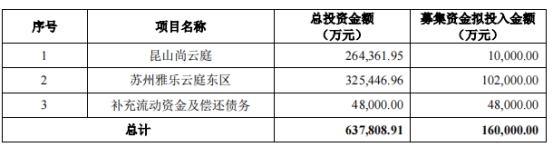

昨日晚间,苏州高新发布了《2023年度向特定对象发行A股股票预案》。本次向特定对象发行A股股票的募集资金总额不超过160,000.00万元,扣除发行费用后的募集资金净额将全部用于以下项目:昆山尚云庭、苏州雅乐云庭东区、补充流动资金及偿还债务。

本次发行的发行对象为包括苏高新集团在内的不超过35名的特定对象,其中,苏高新集团拟以现金方式按照本次发行前苏高新集团持有公司的股份比例进行同比例认购本次向特定对象发行的人民币普通股。除苏高新集团以外的其他发行对象包括证券投资基金管理公司、证券公司、保险机构投资者、信托投资公司、财务公司、合格境外机构投资者及其他符合法律法规规定的合格投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的两只以上基金认购的,视为一个发行对象;信托投资公司作为发行对象的,只能以自有资金认购。

除苏高新集团以外的其他发行对象将在通过上交所审核并经中国证监会作出同意注册决定后,由公司董事会及其授权人士根据股东大会的授权,与保荐机构按照《发行注册管理办法》等相关规定,根据投资者申购报价的情况,遵循价格优先的原则确定。

本次向特定对象发行A股股票的发行对象中包含苏高新集团,苏高新集团为公司的控股股东,因此苏高新集团为公司的关联方,其参与本次发行的认购构成关联交易。

截至预案公告日,除苏高新集团外,公司本次向特定对象发行A股股票尚无其他确定的发行对象,因而无法确定除苏高新集团外的其他发行对象与公司的关系。除苏高新集团外的其他发行对象与公司之间的关系将在本次向特定对象发行A股股票结束后公告的《发行情况报告书》中予以披露。

本次向特定对象发行A股股票的定价基准日为发行期首日。本次向特定对象发行A股股票的发行价格不低于定价基准日前二十个交易日公司股票均价的80%。本次向特定对象发行的最终发行价格由公司本次向特定对象发行股票申请获得上交所审核通过并经中国证监会作出同意注册决定后,由公司董事会及其授权人士根据股东大会的授权,与保荐机构按照《发行注册管理办法》等相关规定,根据投资者申购报价的情况,遵循价格优先的原则确定。

苏高新集团接受根据竞价结果确定的最终发行价格且不参与竞价。在本次向特定对象发行A股股票没有通过竞价方式产生发行价格的情况下,苏高新集团将继续参与认购,认购价格为“定价基准日前20个交易日公司股票交易均价的80%”。

本次向特定对象发行不超过345,387,872股股票,发行股票数量不超过本次向特定对象发行前公司总股本的30%。具体发行数量将由公司董事会及其授权人士在股东大会授权范围内,结合发行时的实际认购情况,与保荐机构协商确定。

苏高新集团认购的股票自发行结束之日起36个月内不得转让,其余发行对象所认购的股票自本次向特定对象发行A股股票结束之日起6个月内不得转让。

截至预案公告日,公司总股本为1,151,292,907股,苏高新集团持有公司504,194,894股,占公司总股本的43.79%,为公司的控股股东;苏州国家高新技术产业开发区管理委员会持有苏高新集团90.34%股份,为公司的实际控制人。本次发行前后,公司的控股股东均为苏高新集团,实际控制人均为苏州国家高新技术产业开发区管理委员会。本次发行不会导致公司控制权发生变化。

苏州高新表示,公司拟通过本次向特定对象发行A股股票,优化自身资本结构,降低资产负债率,减少财务风险,从而增强公司的盈利能力和抗风险能力,进一步提升公司综合竞争力,增强公司应对未来行业调控政策和市场变化的能力,实现股东利益最大化。此外,公司的资金实力将获得较大提升,为开发建设房地产项目提供有力的资金保障。

苏州高新同日披露的《关于无需编制前次募集资金使用情况报告的公告》显示,鉴于公司前次募集资金到账时间为2015年5月20日,距今已超过五个会计年度,且最近五个会计年度公司不存在通过配股、增发、可转换公司债券等方式募集资金的情况,因此公司本次向特定对象发行A股股票无需编制前次募集资金使用情况报告,也无须聘请会计师事务所对前次募集资金使用情况出具鉴证报告。

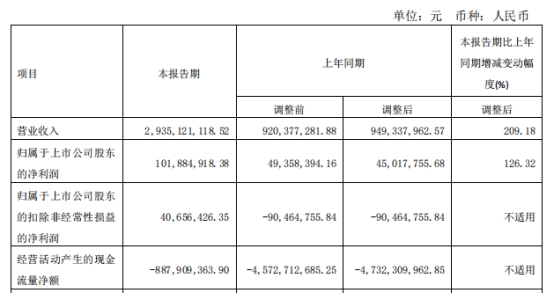

苏州高新2023年第一季度报告显示,报告期内,苏州高新实现营业收入29.35亿元,同比增长209.18%;归属于上市公司股东的净利润1.02亿元,同比增长126.32%;归属于上市公司股东的扣除非经常性损益的净利润4065.64万元;经营活动产生的现金流量净额-8.88亿元。

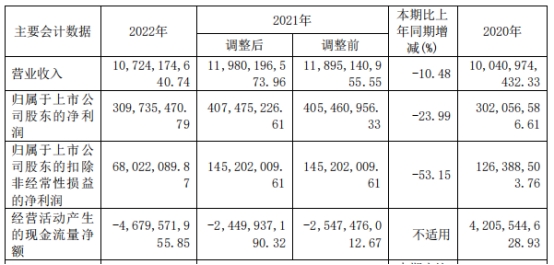

苏州高新2022年年度报告显示,报告期内,公司实现营业收入107.24亿元,同比下降10.48%;实现归属于母公司所有者的净利润3.10亿元,同比下降23.99%;归属于上市公司股东的扣除非经常性损益的净利润6.80亿元,同比下降53.15%;经营活动产生的现金流量净额-46.80亿元。

苏州高新表示,董事会决议通过的报告期利润分配预案或公积金转增股本预案为:本年度拟以实施权益分派股权登记日登记的总股本为基数,每10股派发现金红利0.47元,合计分配54,110,766.63元。分配预案尚需经公司2022年度股东大会审议批准后实施。

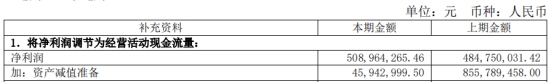

报告期内,苏州高新资产减值准备本期金额为4594.30万元,上期金额为8.56亿元。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/163416.html