近期,上海恒润达生生物科技股份有限公司(下称“恒润达生”)更新披露了招股说明书,拟科创板IPO上市,公开发行不超过5000万股。公司此次欲募集25.39亿元分别用于肿瘤免疫细胞治疗产品研发项目、总部及产业化基地(一期)项目、补充流动资金。

钛媒体APP注意到,恒润达生近三年半累亏了5.3亿元,目前尚无产品上市,产品何时能商业化还遥遥无期。募投项目方面,公司在账面有4.22亿元资金理财,却欲向市场“要6.03亿建楼”。

估值或激增至101亿

恒润达生成立于2015年,由李国顺、上海寓庸、李国清、上海觉海、恒润研究所出资设立,截至招股说明书签署日,李国顺通过直接、间接以及签署相关一致行动协议合计控制恒润达生49.1798%的表决权,为实控人。

钛媒体APP注意到,恒润达生存在估值暴增的情况。2020年10月,中新伍号、张江火炬、晶浩基金、新余上润、恒振中心8名投资者以22.5625元/1元注册资本的价格对恒润达生进行了增资,增资完成后,恒润达生的估值达到了18.68亿元。

2021年4月,盈科吉运、陕西君盈、阳明创业、诚敬和一、新时代资本、十月投资等14名投资者以43.4824元/1元注册资本的价格对恒润达生进行了增资,增资完成后,恒润达生的估值将达到42.73亿元。短短半年的时间内,恒润达生的估值暴增24.05亿元,增幅高达128.75%。

面对如此增幅,恒润达生似乎还未满足。公开资料显示,2022年10月,恒润达生提交的IPO申请被上交所受理,公司欲募集25.39亿元,公开发行不低于25%,若恒润达生成功上市,其估值将达到101.56亿元,而这一估值较2021年4月又暴增58.83亿元。

除此之外,在2020年10月对恒润达生增资的投资者中,有一位引起了钛媒体APP的格外关注,它就是晶浩基金。

招股说明书显示,2020年10月,晶浩基金以3000万元认购了恒润达生132.964万元的新增注册资本,然而,到了2020年12月,晶浩基金却将上述恒润达生132.964万元的注册资本分别转让给了彖瑞投资、德誉投资、彖业投资,合计转让价格为3540万元。短短2个月,晶浩基金依靠买卖恒润达生的股权,投资回报率高达18%,可谓是“投资小能手”。那么,为何晶浩基金会在如此短的时间段内出售恒润达生的股权?

尚无产品上市,天价药品何时能商业化?

恒润达生是一家专注于突破性免疫细胞治疗产品研发与生产的创新生物医药公司,主要聚焦恶性血液病和实体肿瘤等治疗领域。

2019年-2021年和2022年1-6月(下称“报告期”),恒润达生分别实现净利润-11672.25万元、-10250.25万元、-19262.94万元、-11654.49万元,合计约为-5.3亿元,值得一提的是,恒润达生的产品均处于研发阶段,尚未开展商业化生产销售。

对此,恒润达生表示,自2023年1月1日起,未来12个月,公司预计无产品完成商业化上市销售。也就是说,恒润达生产品商业化还遥遥无期。

钛媒体APP注意到,导致恒润达生年年亏损的主要因素是研发。报告期内,恒润达生的研发费用分别为8436.79万元、8459.53万元、16033.28万元、9964.31万元。

有意思的是,虽然恒润达生在研发上投入较“高”,但其在发明专利上的收获却甚少。据悉,截至招股说明书签署日,恒润达生共拥有17项发明专利,其中在2017年5月之前申请的发明专利为15项目,而报告期内仅申请了2项发明专利。这不禁令人怀疑,报告期内,恒润达生在研发上投入如此巨大,为何却仅新增了2项发明专利?

从产品上看,恒润达生正在开展包括CAR-T、CAR-NK等技术在内的10个主要产品应对的11个在研发明,其中一种靶向CD19的CAR-T细胞治疗产品HR001已处于II期注册临床试验阶段,是离上市最近的一种产品。

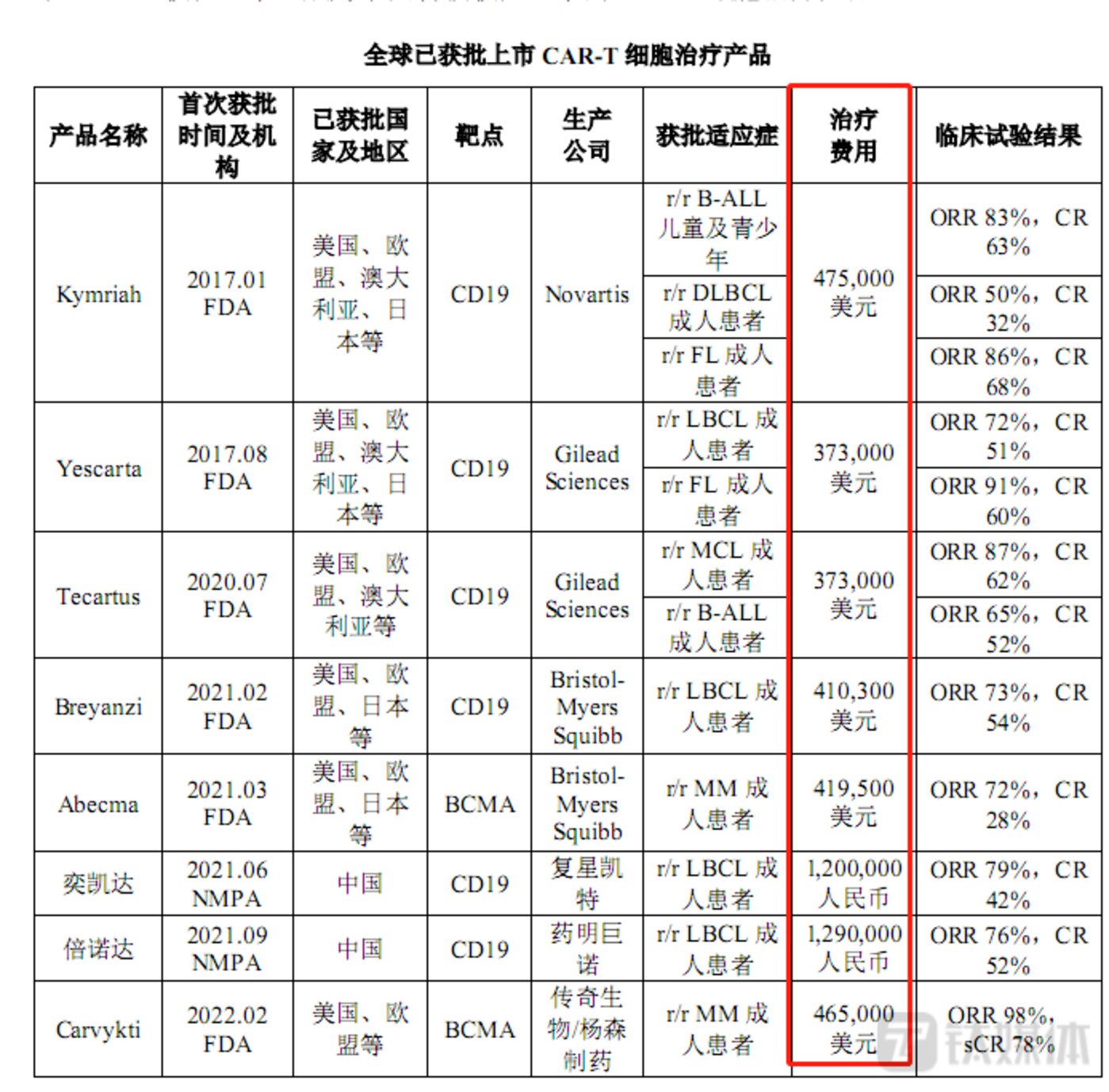

值得一提的是,目前全球已经有8种CAR-T细胞治疗产品获批上市,其分别是Novartis的Kymriah、Gilead Science的Yescarta、Gilead Science的Tecartus、Bristlo-Myers Squibb的Breyanzi等。那么,面对市面上已拥有同类产品,恒润达生该如何在市场上分一杯羹?

与此同时,关于上述8种CAR-T细胞治疗产品具体情况如下:

可见,CAR-T细胞治疗产品的治疗费用为37.3万美元至47.5万美元,以及120万元至129万元。那么,面对上百万的“天价”药,公司是否能开拓到更多的消费者?

账上4亿理财,却问市场“要6亿建楼”

钛媒体APP注意到,恒润达生主要是一家以轻资产运营的公司。截至2019年末、2020年末、2021年末、2022年6月末,恒润达生的流动资产分别为13571.28万元、16981.09万元、62362.5万元、51551.73万元,分别占当期资产总额的80.73%、57.38%、75.37%、72.54%。

有意思的是,在上述时间段内,恒润达生的交易性金融资产分别为2001.2万元、11039.96万元、53255.84万元、42175.77万元,分别占当期流动资产总额的14.75%、65.01%、85.4%、81.81%,而恒润达生的交易性金融资产主要为结构性存款理财。这也意味着,目前恒润达生大部分的资产已用于购买理财。

令人不解的是,恒润达生此次欲募集6.03亿元用于总部及产业化基地(一期)项目,该项目建筑规模约36.9亩,在建设期内将完成细胞药物高端制造中心、研发中心、总部中心以及生活配套等的建筑工程及配套设施,并完成研发中心、总部中心的机电安装(含装修)及设备购置。为何在账面上拥有4.22亿元购买理财产品的情况下,恒润达生却要向市场“要”6.03亿元去买“楼”?

除此之外,钛媒体APP还注意到,截至2022年6月末,恒润达生的净资产为5.97亿元,而本次恒润达生欲募集25.39亿元,本次恒润达生的募资总额是其净资产的4.25倍。在有闲钱理财、产品上市无期的背景下,为何恒润达生敢问市场“要”25.39亿元?有关上述问题,钛媒体APP 发函至公司,但截至截稿,没有收到公司的回复。(本文首发于钛媒体 APP,作者|邓皓天)

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/161065.html