近期,澳斯康生物(南通)股份有限公司(以下简称“澳斯康”)科创板审核问询函回复意见更新了2022年年报财务数据。

钛媒体APP注意到,康希诺(688185.SH)不仅是澳斯康的股东,还是重要大客户。双方合作始于2020年,合作次年澳斯康业绩爆发,实现了报告期内的唯一一次盈利。不过,在2022年康希诺“砍单”后,澳斯康收入萎缩,2022年再度大幅转亏。

入股后,澳斯康对康希诺让利明显,销售单价不断走低且明显低于其他客户。不过,双方在财务数据上却出现了较大的出入,同时澳斯康统计数据也前后不一致。不免令人怀疑澳斯康对康希诺销售数据的真实性以及信披的准确性。此外,报告期内多次配合客户进行转贷也凸显了澳斯康内控制度的不规范。

大客户砍单,2022年再度转亏

澳斯康主营业务包括细胞培养基的开发、生产及销售,以及生物制药/品工艺开发及生产服务。作为国内最早从事细胞培养基开发和生产的企业之一,澳斯康目前的细胞培养基产品目录已全面覆盖抗体和蛋白类生物药生产、人用或兽用疫苗生产等生物制药/品核心领域,同时也是国内少数具备生物制药/品商业化大规模生产能力的CDMO企业之一。

2019年至2022年,澳斯康实现营收8713.61万元、20972.62万元、45144.32万元及34573.23万元,对应归母净利润分别为-7977.80万元、-3907.62万元、6269.4万元和-2.07亿元。

澳斯康业绩的大幅增长少不了康希诺的“助攻”。双方业务合作于2020年,主要包括培养基业务、CDMO业务及少量设备及耗材的代销业务。

2020年初新冠疫情爆发后,康希诺研发的腺病毒新冠疫苗成功上市。作为康希诺腺病毒新冠疫苗的唯一外部疫苗原液供应商及腺病毒新冠疫苗的细胞培养基独家供应商,澳斯康实现了“大跃进”。

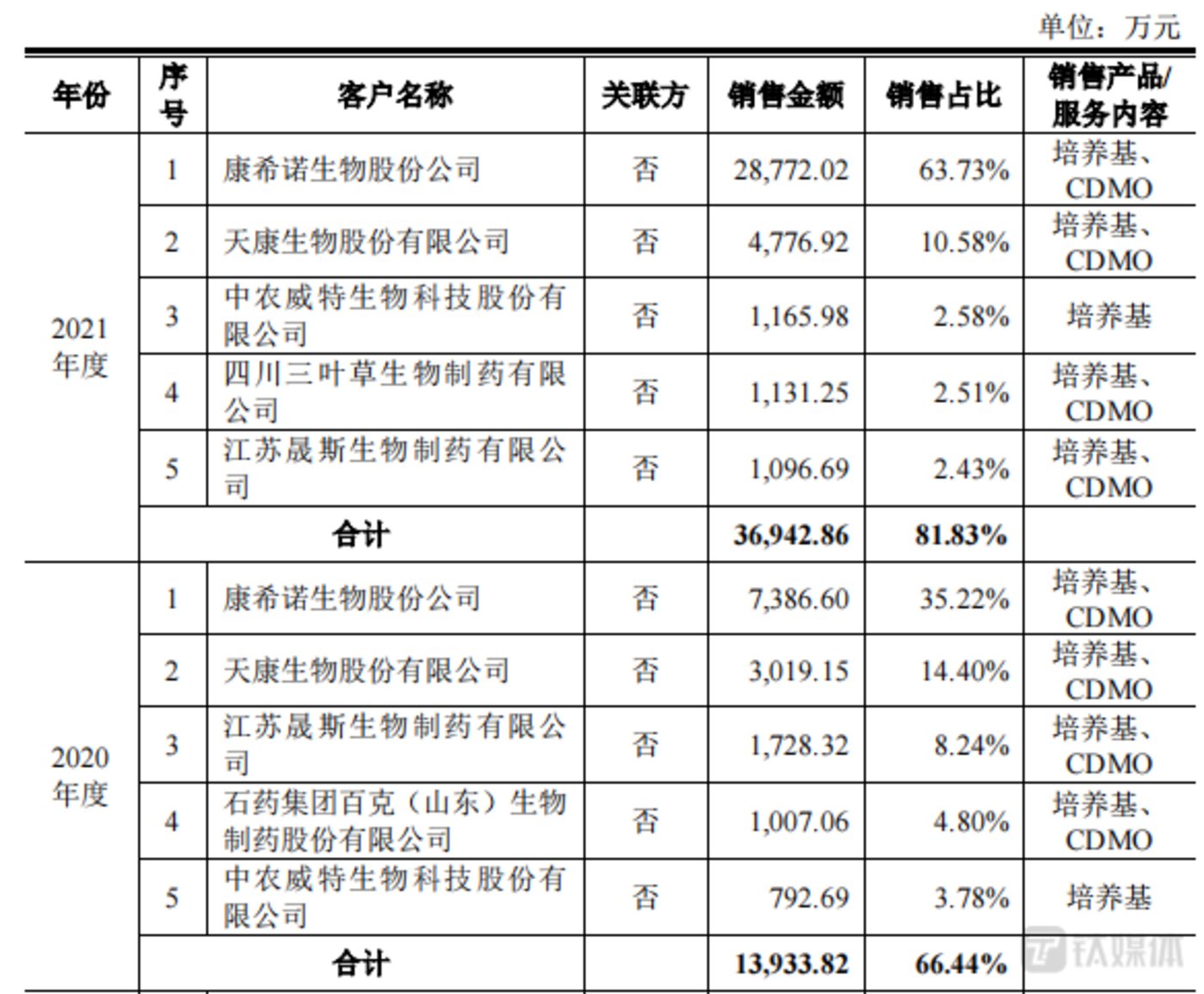

招股书显示,2020年至2021年,澳斯康对康希诺销售收入分别为7386.6万元、28772.02万元,营收占比为35.22%、63.73%。合作首年,康希诺已跃居第一大客户,2021年再度登榜,并与第二大客户拉开2.4亿元差距。

不过,康希诺的“神助攻”仅持续两年便遭遇变故。2021年末新冠疫情趋于平缓,且国内新冠疫苗全程接种覆盖率超过85%。在疫苗生产监管政策调整下,2022年1月13日,康希诺终止了与澳斯康的腺病毒载体新冠疫苗原液委托生产合同,双方的CDMO业务合作随即终止。不过,双方培养基业务仍继续维持合作。

2020年及2021年,澳斯康针对康希诺CDMO业务产生的营收分别为5482.23万元、7936.03万元,毛利分别为3116.72万元、4877.02万元。2022年双方CDMO业务未形成营业收入。

双方CDMO业务终止后,澳斯康将原用于康希诺新冠疫苗原液委托生产的产能切换至其它客户项目。澳斯康表示,上述业务终止对2022年CDMO业务收入有一定影响,客户项目陆续切换完成后,CDMO业务收入重回上升趋势。2022年澳斯康CDMO业务收入18486.43万元,同比增长46.77%。

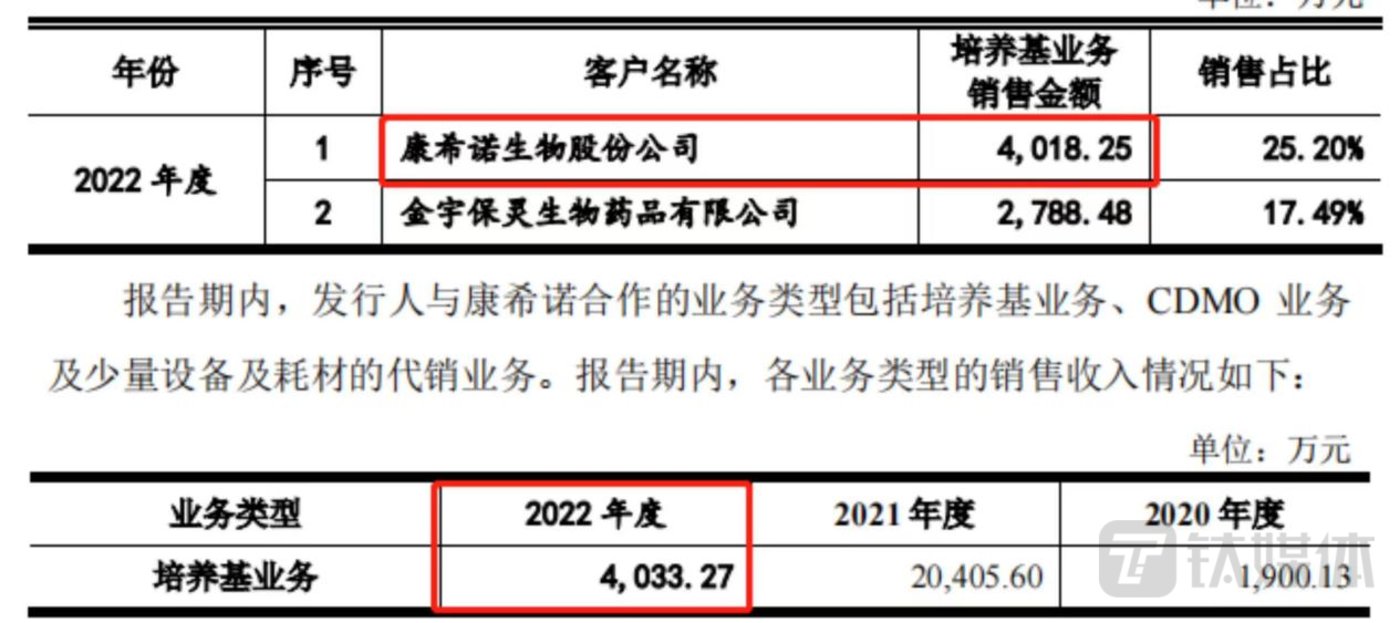

受康希诺腺病毒载体新冠疫苗销量下降影响,2022年澳斯康相关培养基产品的需求量减少,针对康希诺培养基业务的收入从2021年的20405.6万元骤降至4033.27万元。

失去康希诺助力,澳斯康业绩在2022年大打折扣。受新冠疫苗相关业务需求下降、新冠疫情反复以及猪类疫苗需求下降等因素的影响,2022年澳斯康营收较2021年下滑23%。

同时,因折旧摊销费用、人员成本及股份支付费用较2021年存在较大幅度的提升。2022年度,澳斯康有较大金额的在建工程转固,与2021年相比,相关折旧摊销金额从4425.85万元增加至9613.24万元。同期职工薪酬规模从14843.39万元增加到19292.09万元,股份支付费用4858.28万元。收入减少叠加支出增长,2022年澳斯康业绩由盈转亏。

2020年和2021年,澳斯康新冠疫情相关业务营收占比为35.98%和66.27%。在疫情红利消失后,澳斯康后续经营仍面临不小的挑战。

入股后享优惠,财务数据“打架”

澳斯康与康希诺关系并不简单,剥去客户与供应商这层外衣,康希诺创始人与澳斯康创始人罗顺不仅互相熟识,康希诺还持有澳斯康股份。

2020年8月8日,毅达成果、人才基金、高投创新、启华生物与高瓴谦恒、康希诺签署《股权转让协议》,其中康希诺受让48.17万元注册资本,本次股权转让完成后,康希诺持有澳斯康有限1.43%股权。

入股前,澳斯康就与康希诺存在业务往来。随着康希诺疫苗产品逐步获批上市及销售规模扩大,康希诺对澳斯康的业务合作也逐步推进。

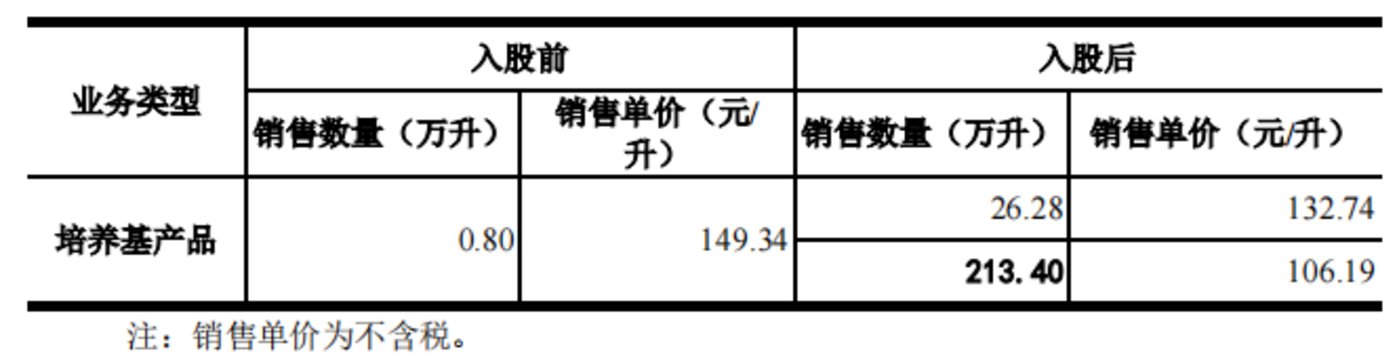

入股前,澳斯康针对康希诺的销售单价为149.34元/升。入股后,双方前期合同约定销售单价为132.74元/升,后期合同约定销售单价为106.19元/升。澳斯康表示,康希诺入股前后,针对康希诺的培养基销售单价略有下降,主要系随着康希诺采购数量大幅增加,公司给予一定的价格优惠。

另一方面来看,澳斯康对康希诺的销售单价也明显低于其他客户。2020年至2022年销售单价从133.71元/L降至106.95元/升,而其他客户在2022年的销售单价为134.04元/升。澳斯康解释称,销售给不同客户的产品型号有所不同,同时康希诺与其他客户的采购量差异较大,因此销售单价存在一定差异。

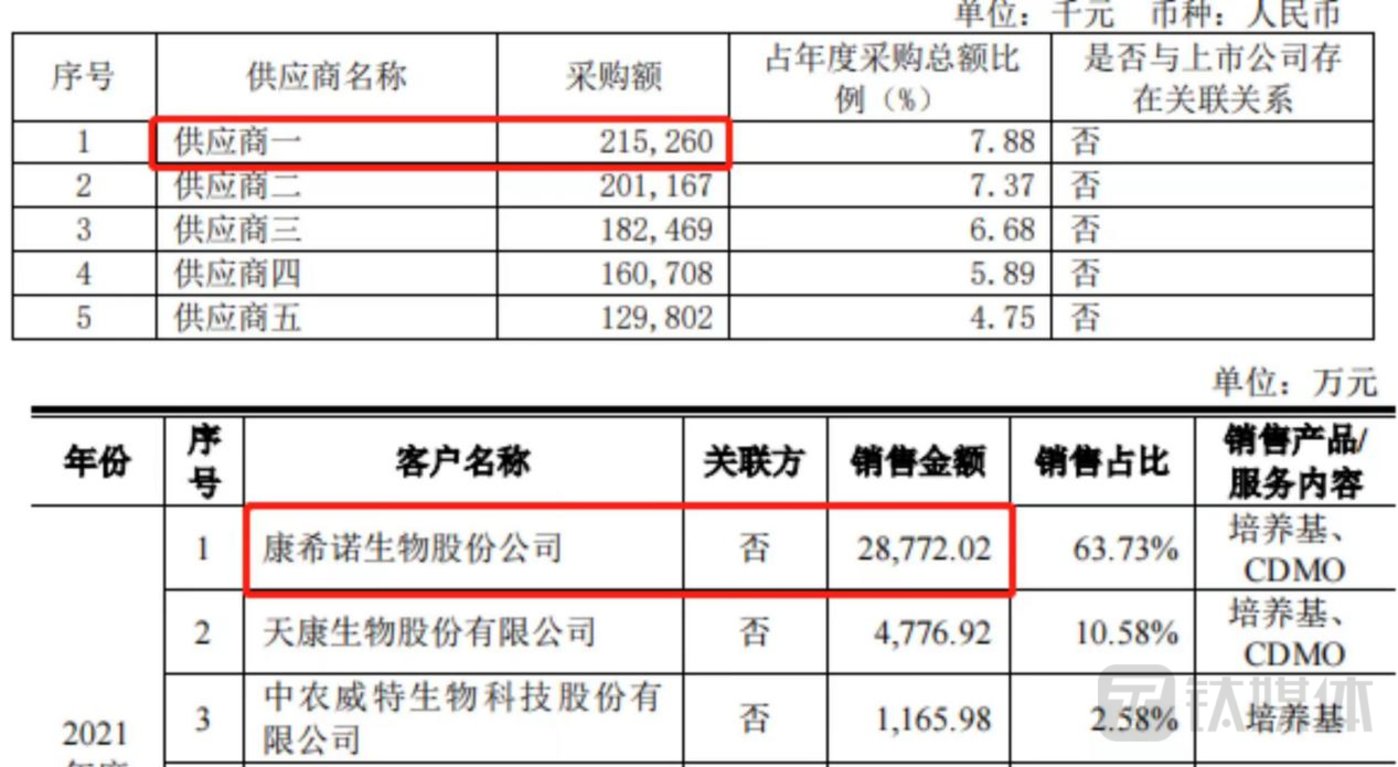

钛媒体APP发现,澳斯康在销售数据上与康希诺出现不小差异。根据康希诺2021年年报数据,前五大供应商采购金额分别为2.15亿元、2.01亿元、1.82亿元、1.61亿元、1.3亿元。但澳斯康披露的数据显示,2021年向康希诺的销售金额为2.88亿元,较康希诺披露的第一大供应商采购额多出约0.73亿元。

无独有偶,2020年已出现过相同的情况。2020年康希诺向第一大供应商的采购金额为6350.53万元,而澳斯康对康希诺销售收入为7386.6万元,较康希诺披露的第一大供应商采购额多出约1036万元。

数据不仅与客户冲突,澳斯康内部数据也前后矛盾。回复函显示,关于培养基业务前五大客户销售情况,2022年对康希诺的销售金额为4018.25万元。而同一份文件中,同期关于培养基业务中康希诺收入金额却变成了4033.27万元。同一统计内容,金额却相差15万元。销售数据出现不一致的原因是什么?澳斯康的信披又是否做到了真实、准确?钛媒体APP向澳斯康发去调研函,但截至发稿未有回复。

交易减少,转贷却频繁

澳斯康在回复函中还披露了此前配合客户吉林冠界生物技术有限公司(以下简称“吉林冠界”)进行转贷的过往。

吉林冠界主要向澳斯康采购MDCK细胞培养基。2019年至2022年,吉林冠界对澳斯康的采购金额分别为1162.08万元、603.18万元、391.27万元、699.28万元。其中,2019年吉林冠界为澳斯康第二大客户,2020年及2022年再次上榜成为第四大客户。

从历年交易额不难看出,除2022年外,吉林冠界对澳斯康的采购额下滑趋势明显。澳斯康解释称2018年至2019年非洲猪瘟导致禽类疫苗需求量增加,随着猪瘟疫情缓解,禽类疫苗需求逐渐回落,禽流感疫苗市场需求随之减少。

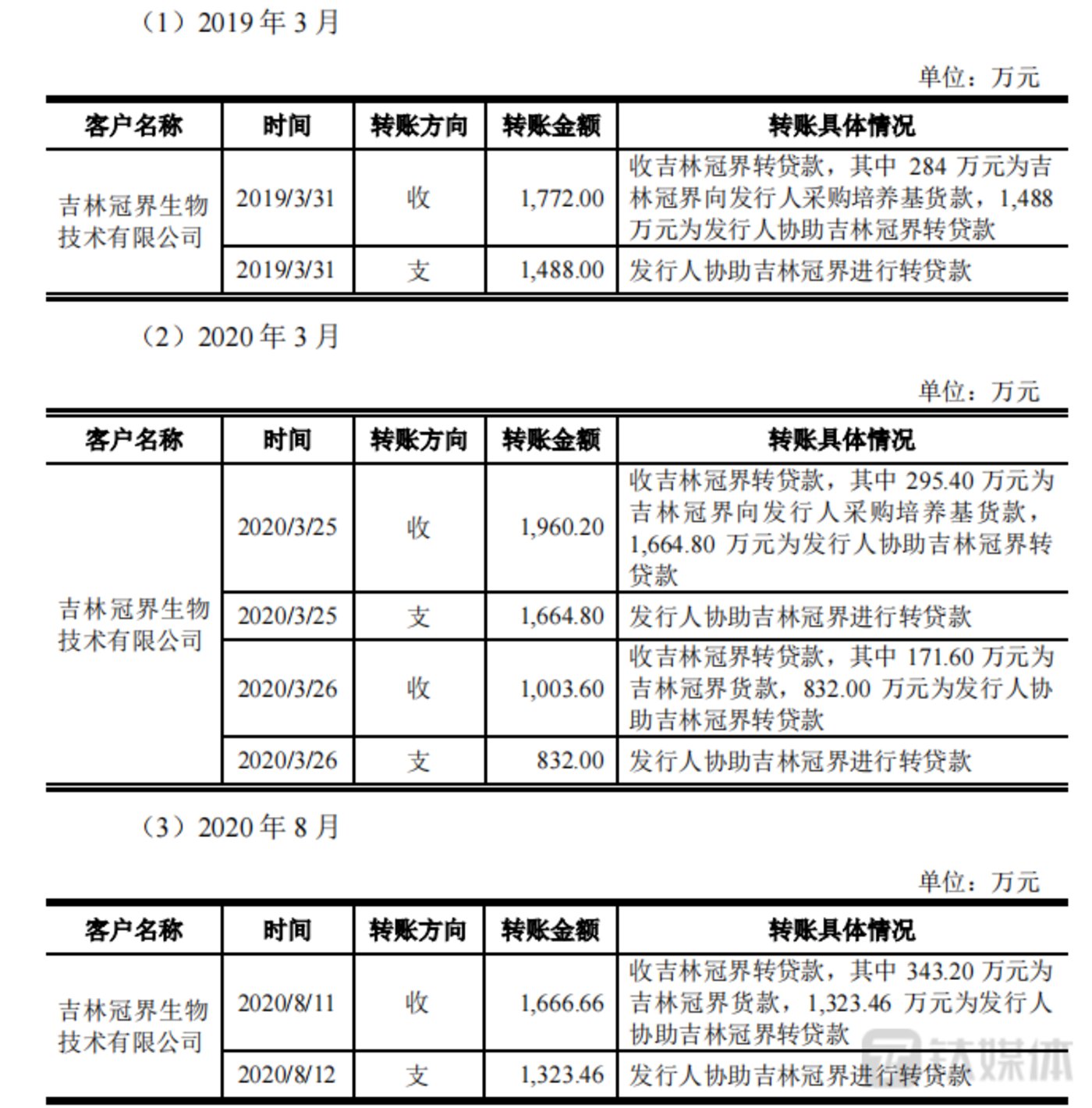

钛媒体APP注意到,2019年、2020年间澳斯康与吉林冠界交易金额“腰斩”,但澳斯康却多次为吉林冠界提供银行贷款资金走账通道。2019年3月、2020年3月、2020年8月,澳斯康与吉林冠界发生三笔转贷融资,金额分别为1488万元、2496.8万元、1323.46万元,合计5308.26万元。

对于配合吉林冠界进行转贷的原因,澳斯康解释称主要基于吉林冠界与公司自2015年开始合作,存在多年的稳定业务往来,具备良好的商业互信关系。

行业相关人士称,供应商为了维系与企业之间的业务关系,通常会配合大客户做周转贷款。由于银行的监管要求与企业实际经营的脱节,导致企业不得不采取一些“擦边球”行为来获取融资,而这些行为存在的违法违规的可能,使得其成为IPO审核中关注的重点。(本文首发于钛媒体APP,作者|陆雯燕)

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/160935.html