氢能产业链图谱

氢能作为二次能源,必须从一次能源转换得到,再运输至用能终端,转化为电力、热能或机械动力。因此,氢能主产业链可概括为“氢能制取、氢能储运、氢能加注、氢能源能量转化、氢能使用”等环节。其中,上游制氢、中游储运氢和加氢、下游多元化应用场景,主要分布于交通、工业、发电以及建筑领域。氢能源主要应用在工业领域和交通领域中,建筑、发电等领域仍然处于探索阶段。

氢能产业链各环节概况

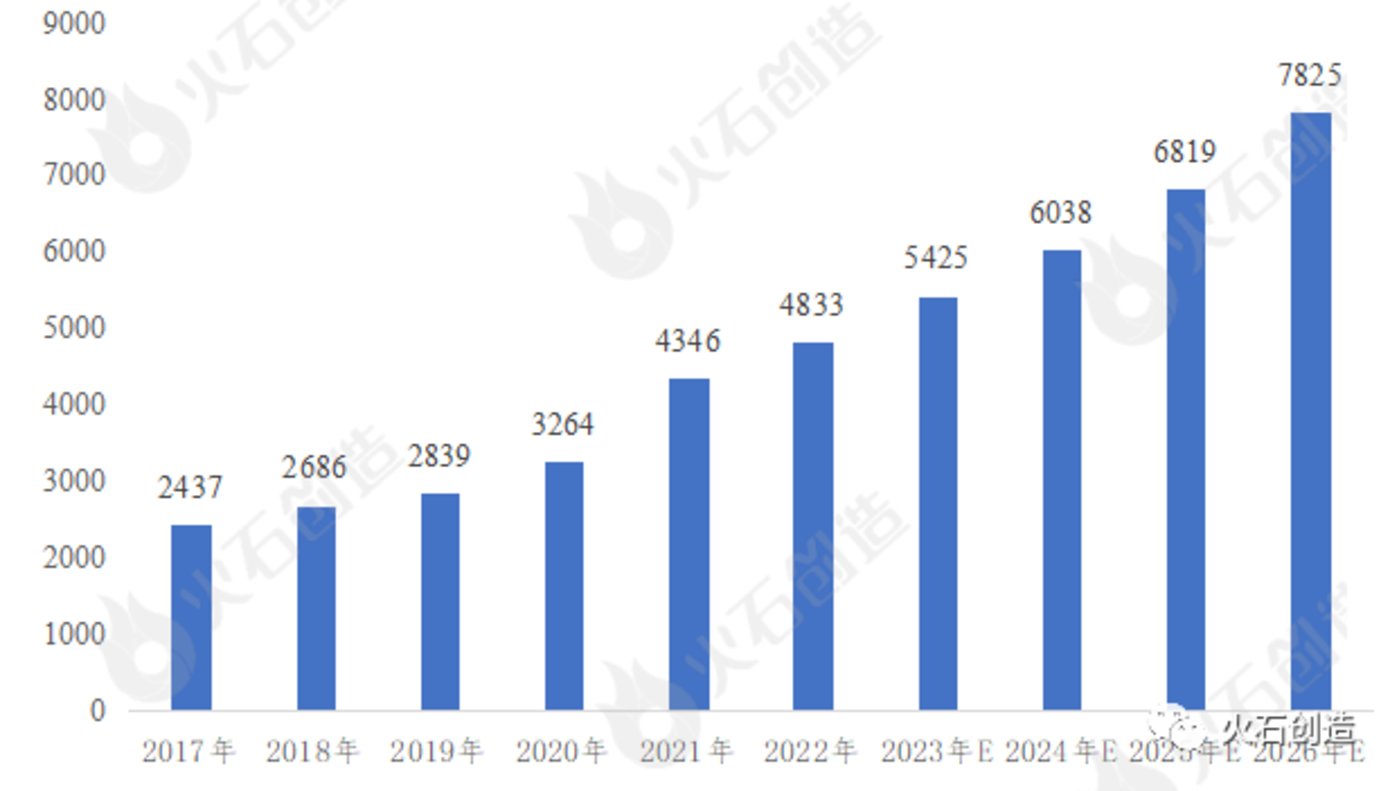

从制氢市场规模来看,中国已成为全球最大的制氢国,总规模保持快速增长。2022年中国制氢产值规模达到4833亿元,随着国家对制氢产业的不断支持及投入,预计到2026年我国制氢产值规模将达到7825亿元。依托化石能源资源优势,西北和华北地区是制氢生产主要区域。其中,内蒙和山东产量超过400万吨,达到最大;新疆、陕西和山西产量超过300万吨,而长三角、珠三角制氢产量较少。

从制氢结构来看,我国制氢以化石原料和工业副产氢为主,电解水制氢规模小,可再生能源制氢将成主导。2022年化石能源制氢、工业副产制氢、电解水制氢的产值规模分别为3271亿元、1120亿元、435亿元;占比分别为68% 、23%、9%。根据相关数据预测,中短期中国氢气来源仍以化石能源制氢为主,以工业副产氢作为补充,可再生能源绿氢制取占比将逐年升高;到2050年,由可再生能源绿氢约占70%、化石能源制氢占20%、生物制氢等占10%。

从市场竞争格局来看,我国制氢规模市场格局分散,国家能源集团和中国石化是国内氢气产量最大的两家企业,合计占比30%,其他多为中小企业,制氢规模小。企业主要集中在化石能源等灰氢领域,绿色制氢领域企业布局较少,宝丰能源等绿氢制造企业具有先发优势。宝丰能源是我国首家实现规模化生产绿氢的企业,目前已形成全球最大的3亿标方绿氢/年、1.5亿标方绿氢/年产能,计划将通过以新能源制氢代替化石燃料制氢。

从制氢技术来看,质子交换膜、电解槽等核心技术尚未突破,高速率制氢设备还在研发阶段。目前国内电解水制氢路线以碱性电解槽为主,主要是碱性电解槽技术路线成熟,成本具有显著优势。PEM电解槽由于成本高,商业推广依然需要时间,且技术优势不明显。固体氧化物水电解槽采用水蒸气电解,高温环境下工作,能效最高,但尚处于实验室研发阶段。目前,电催化剂、质子交换膜、膜电极、双极板等核心组件技术国内外差距较大,大量依赖外国进口。

其中,质子交换膜作为PEM制氢技术的核心材料被国外企业占据主导,全球市场占有率超过90%。国内的质子交换膜制造企业面临技术、市场、人才和资金的四大壁垒,目前山东东岳集团已研制出接近杜邦Nafion性能的产品,阳光电源与中国科学院大连化学物理研究所合作推出SEP50PEM电解槽,功率为250kW,是目前国内具备量产能力的PEM电解槽。

在高压气态储运氢方面,由于成本低、使用方便、储存条件易满足等优势成为目前储运氢的主流方式。国内由于高端碳纤维技术不够成熟,无法规模化生产且复合材料成本较高,目前主要以35MPaIII型瓶为主,所以低成本高压临氢环境用新材料将是研发的重点。

在低温液态储运氢方面,欧洲、美国、日本等国家和地区液氢技术发展已经相对成熟,液氢储运等环节已进入规模化应用阶段。我国液氢技术主要应用在航天领域,民用领域尚处于起步阶段,氢液化系统的核心设备(氢透平膨胀机与低温阀门等)仍然依赖于进口,液氢储罐制造技术与装备与国外也有一定的差距。因此,如何降低液化与贮存成本是低温液态储氢产业化的发展方向。

在固态金属氢化物储运氢方面,由于其安全性、稳定性优点成为我国未来发展的重点。目前,国内金属氢化物储氢应用还较少,正处于研发与示范阶段,提高金属氢化物的储氢量、降低材料成本、提高金属氢化物的可循环性等将是未来的研究重点。

在管道储运氢方面,管道储运氢气可以分为纯氢管道运输和利用现有天然气管道掺氢运输两种模式。低压纯氢管道适合大规模、长距离的运氢方式。目前,美国、欧洲已分别建成2400km、1500km的氢管道,而我国氢气管道里程约400km,在用管道仅有百公里左右。在运行的管道有:济源洛阳的氢气输送管道全长为25km、巴陵长岭输氢管道全长42km、乌海银川焦炉煤气输气管线管道全长为216.4km、金陵扬子氢气管道全长超过32km。

从关键技术来看,当前中国氢气储运仍处于发展初期,相关技术及产业标准较国外水平落后,固态储运和化学液态储运方式发展亟需技术突破,产业发展空间较大。从市场规模来看,中国加氢站数量居全球首位,具有区域集中性特征。2022年全球新增129座加氢站,累计建成814座;中国新建92座,累计建成310座,占比全球38%,已跃居首位,在营加氢站超过160座。2022年,中国加氢站市场规模达49.4亿元、集成设备(压缩机、氢气储存容器、加氢系统)占据加氢站建设的主要成本,市场规模为24.7亿元。氢燃料电池汽车的需求将带动加氢站保持良好的增长,预计到2026年,中国加氢站市场规模将达到151.2亿元,集成设备市场规模将为71.1亿元。

从市场竞争格局来看,国内加氢站市场集中度较高。从加氢站拥有数量来看,以中石化、中石油、厚普股份三家企业为主,中石化已建成74座,中石油为8座,厚普股份在建加氢站78座。从加氢站设备制造商来看,国富氢能、液空厚普、舜华新能源、海德利森、上海氢枫等五大设备集成商市场占有率占达90%。其中,国富氢能市场占有率为28.4%,居全国第一。

从分布区域来看,我国加氢站主要涉及华北、华东和华南地区,呈现出明显的产业集聚效应。其中,广东依托政府的支持,加氢站布局遥遥领先其他省市,数量超过60座,其次为上海,建设数量44座。

在交通领域,以氢燃料为动力,可以实现车辆使用端的零碳排放,应用主要包括汽车、航空和海运等,其中氢燃料电池汽车是交通领域的主要应用场景。

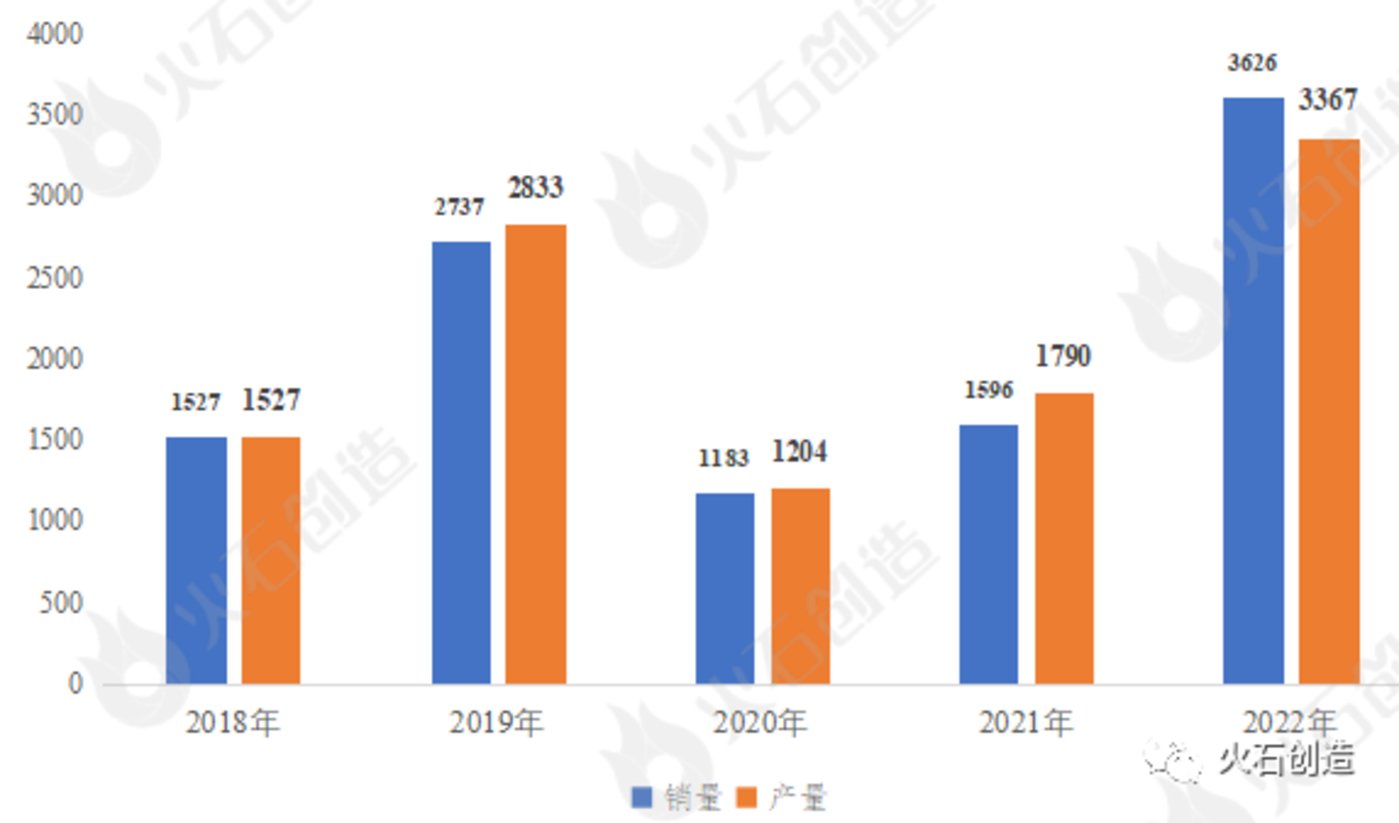

从市场规模来看,整体保持加快增长态势,市场空间大。2022年,我国氢燃料电池汽车产销累计分别完成3626辆和3367辆,同比分别增长127.2%和88.1%。目前,国内的氢燃料电池车辆购置成本远高于燃油车和电动车,中短期内需依赖国家补贴。但随着技术进步、生产经验累积与规模扩大,燃料电池系统和储氢系统成本将逐步下降,氢燃料电池汽车将保持增长态势,预计到2025年,全国氢燃料汽车保有量约5万辆。

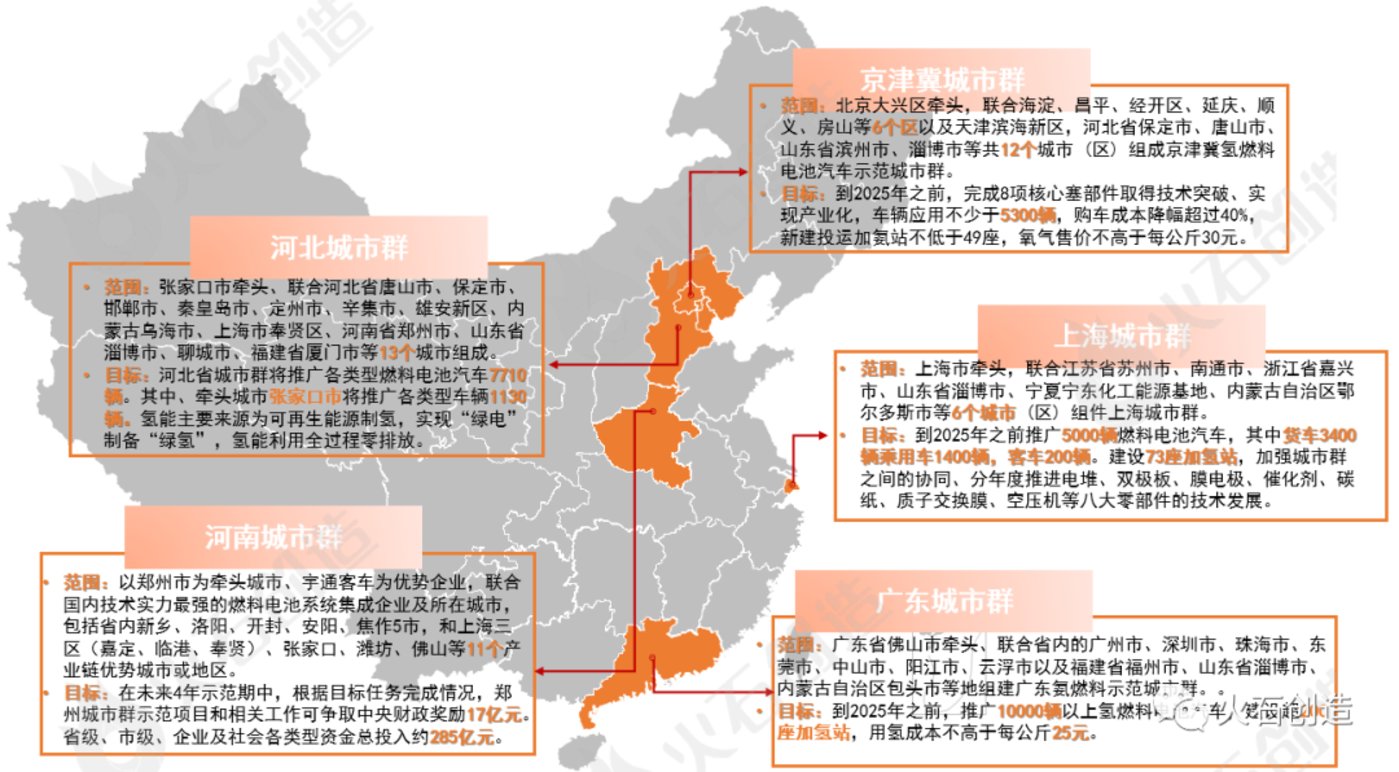

从区域分布来看,氢燃料电池汽车主要集中在环渤海等东部沿海城市群。2021年8月,京津冀、上海、广东三大城市群成为首批燃料电池汽车示范应用城市群;2021年12月,河北、河南入选第二批城市群,形成目前的“3+2”全国燃料电池汽车示范,并计划为期四年的示范推广目标。到2025年,京津冀、上海、广东、河北、河南城市群氢燃料汽车分别为5300辆、5000辆、10000辆、7710辆、5000辆。

从氢燃料电池关键技术来看,目前,日本和韩国拥有相对成熟的氢燃料电池汽车技术,已应用于乘用车、商业车、叉车、列车等。国内当前燃料电池汽车的技术、成本和规模是限制其市场化的主要因素,购置成本还较高,尚不具备完全商业化的能力,发展仍然依靠政府补贴和政策支持。现阶段国内氢燃料电池车以客车和重卡等商用为主,乘用车主要用来租赁,占比不及0.1%。

在工业领域,氢气主要作为化工原料。目前全球约55%的氢需求用于氨合成、25%用于炼油厂加氢生产、10%用于甲醇生产,10%用于其他行业。钢铁领域,用氢气代替焦炭作为还原剂,大幅度降低碳排放量,促进清洁型冶金转型。目前全球已有少数国家发布了氢冶金技术案例,国内部分钢铁企业也发布了氢冶金规划,建设示范工程并投产,但有关示范工程尚处于工业性试验阶段,基础设施不完善、相关标准空白、成本较高、安全用氢等问题依然存在。但在“双碳”目标的背景下,利用氢能进行钢铁冶金是钢铁行业实现深度脱碳目标的必行之路。

在建筑领域,氢气可代替或掺入天然气燃烧供热,也可通过氢燃料电池实现热电联供。以北京为例,目前终端居民天然气价格约为2.63元/标准立方米,提供1标准立方米天然气等值热量需要2.82标准立方米氢气。因此当氢气价格低于10元/千克时,燃氢供热方能与天然气形成竞争力。

小型氢燃料电池热电联供系统目前已在欧美、日本实现商业化应用,而中国小型氢燃料电池热电联供系统仍处于试点阶段,千瓦级系统的度电成本超过2元/千瓦时,在经济性方面具有很大的进步空间。在建筑领域,氢能不具备经济性,但仍是备用电源的良好选择。可选择逐渐由氢和天然气混合用氢逐步向纯氢转变。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/160450.html