近日,淄博烧烤成为一大“顶流”火遍全网。“无场景,不金融”,一向擅于挖掘营销热点的银行行业自然不会错过这波热度。

《拾盐士》关注到,已有多家银行加入“烧烤”营销盛宴,并推出多款“烧烤贷”产品。除了张店农商银行、齐商银行等山东省内的银行抢先一步,大本营位于东北“烧烤之都”的锦州银行也推出了信用卡优惠活动,并打出“刷锦行烧烤卡抢免单大奖,享舌尖上的美味”的口号,为自家吸引了一波流量。

不过,锦州银行最近可不仅凭借烧烤出圈,还与前不久宣告破产的光伏巨头“汉能系”以及汉能前董事长李河君有着千丝万缕的关系。

2019年,作为资金崩盘的汉能集团的主要来往银行,锦州银行的上市计划也受到波及。同年,锦州银行的业绩迅速恶化、净利润由盈转亏、资本充足水平跌破监管下限,随后被迫走上了改革重组之路,并经历了国资入股、高层“大换血”、同时增资扩股等一系列变革。

2022年底,曾经的中国首富李河君被警方带走调查,业内猜测此事可能与锦州银行有关。时隔几年,随着汉能系走向破产,锦州银行和汉能集团的往事又被翻了出来,再度被推上风口浪尖。

“汉能系”商业版图崩塌,锦州银行牵涉其中

公开资料显示,汉能集团曾经是全球最大的民营水力发电企业和全球最大的薄膜太阳能企业,其董事长李河君也曾以1600亿元人民币的身家,而成为中国首富。

可市场变幻莫测。2015年5月20日,汉能薄膜发电股价突然出现“跳崖式”急跌,在股价相比前一交易日大跌47%后停牌。当时李河君持有汉能薄膜发电80.89%的股份,身家瞬间蒸发1167亿港元。

2015年5月28日,香港证监会发表声明称,已就汉能薄膜发电的事务进行调查。2015年7月15日,汉能薄膜发电遭香港证监会勒令停牌。这也成为当年资本市场的大事件。

对于汉能集团“暴雷”的原因,IPG中国首席经济学家柏文喜曾分析称,可能因为其业务扩张过于迅猛、战略规划和技术路线选择失误、财务造假与经营违规,以及未能守住现金流安全与稳健这一企业经营的核心。

去年年末,李河君被锦州市公安局带走协助调查,根据媒体报道,此事可能与锦州银行借贷事项有关,目前李河君仍处于“失联”状态。

据悉,锦州银行是李河君资本局中的重要一环。据新媒体“行长要览”报道,经中间人牵线后,汉能曾以股权质押等方式在锦州银行获得贷款。

在李河君被带走后,锦州银行也曾被监管部门要求提交与汉能的信贷关系等资料,甚至导致其上市进程遭到波及,最终上市时间比其原定计划晚了半年。

锦州银行表示,对汉能的投资主要有三项业务:第一,与汉能挂钩的受益权转让计划,信贷风险近37亿元;第二,锦州银行发行的非保本型理财产品,对接汉能的债权计划,信贷风险12亿元;第三,锦州银行发行的保本型理财产品,对接汉能的债权计划,信贷风险为零。截至2015年6月末,锦州银行对汉能的投资余额为94.61亿元,附有信贷风险敞口净额为27.7亿元。

一位金融圈人士曾在接受媒体采访时表示,锦州银行是唯一肯接受李河君股权质押融资的银行。地处辽宁的锦州银行,李河君不可能与其有更多合作方向,除了股权质押。当然其中有没有灰色链条,不得而知。

而锦州银行也曾经坦承,若汉能集团长期不偿还受益转让计划的垫款,银行则需要注销相关资产或增加相关拨备,则对银行的业绩、财务状况和经营造成重大不利影响。

果然,锦州银行的业绩从此开始每况愈下。2018年年报显示,锦州银行净利润由盈转亏,净亏损达45.38亿元,同时不良资产迅速上升,不良贷款率达4.99%。

2019年,锦州银行与包商银行、恒丰银行被定义为高风险金融机构,2020年开始,锦州银行的倒查追责并未停止脚步,包括多名原内部高管被查,对原股东追债和不良贷款客户的债权追讨等。

各方压力之下,锦州银行不得不开启改革重组的道路。

2019年,人民银行与银保监会针对锦州银行制定了“两步走”的风险处置和改革重组方案。在2019年、2020年两年时间内,锦州银行先后引入成方汇达、辽宁金控、工银投资、信达投资、长城资产5家机构投资入股,锦州银行的资金压力有所缓解。

截至2022年上半年,锦州银行第一大股东为北京成方汇达企业管理有限公司,持股比例37.69%;辽宁金融控股集团有限公司为该行第二大股东,持股比例为6.65%;工银金融资产投资有限公司、信达投资有限公司、中国长城资产管理股份有限公司分别为该行第三、四、五大股东,分别持股6.02%、3.61%、2.86%。上述五大股东的股东性质均为国有。

深陷不良资产漩涡,重组后不良贷款率再抬升

除了主要股东大“洗牌”,锦州银行还引入了新的管理团队。

锦州银行现任董事长魏学坤,此前担任工商银行总行信贷与投资管理部总经理。2019年12月起获委任为锦州银行董事长。

锦州银行现任行长郭文峰,自1993年进入工商银行后便一直在其中任职,2016年12月至2019年8月担任工商银行辽宁分行党委委员、副行长,2019年8月起任锦州银行行长,2019年12月获委任为副董事长。

俗话说“新官上任三把火”,自2019年改革重组后,锦州银行的净利润有所好转。由2019年末的-9.59亿元,提升至2021年的12.73亿元。

其次,不良贷款余额也由2019年的376.85亿元降至2021年的102.88亿元,不良贷款率从7.7%降至2020年末的2.07%。

另外,锦州银行的贷款业务规模也呈现较快增长趋势。2019年至2021年间,锦州银行的贷款金额分别为4526.96 亿、4954.64亿 、5863.23 亿,相较同期分别增长9.45 %、18.34 %。

但好景不长,去年上半年,锦州银行不仅总资产和总负债均减少,而且营收净利双降,发展压力仍然不小。

今年年初,锦州银行宣布将再次进行重大财务重组,并于今年1月20日在港交所停牌。3月31日,本该发布2022年业绩报告的锦州银行宣布由于重大财务重组相关交易尚待确定,所以延迟发布2022年度报告,股票继续停牌。

据锦州银行2022年中报显示,期内经营收入为55.60亿元,同比下滑10.2%;归母净利润2.66亿元,同比下滑38%。

报告期内,锦州银行资产总额为8265.52亿元,较上年末减少2.7%;负债总额为7555.62亿元,较上年末减少3%;存款余额为4846.32亿元,较上年末增加1.8%。

值得注意的是,锦州银行不良贷款率不降反升,其不良贷款余额为162.26亿元,较上年末增加3.41亿元;不良贷款率为2.87%,上升0.12%。

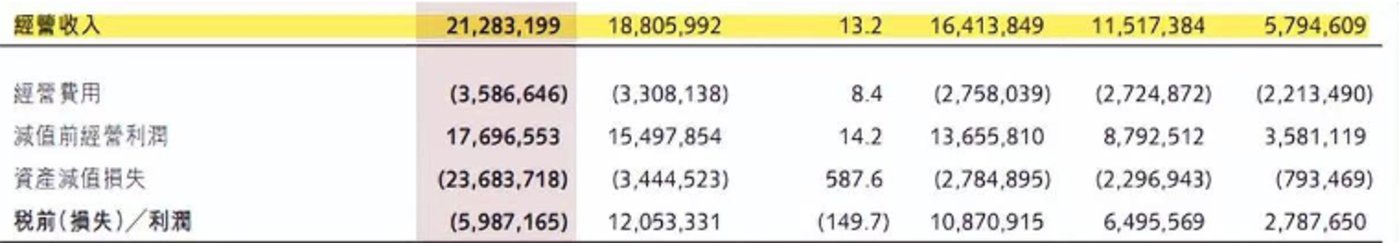

而且由于不良贷款规模持续增长,锦州银行也不得不加大贷款拨备计提力度,而就导致其利润端进一步承压。截至2022年6月末,锦州银行减值前经营利润为40.97亿元,资产减值损失38.42亿元。

对此,锦州银行解释称,受所处区域经济不确定性及疫情反复影响,部分行业和企业生产经营尚未完全恢复,还本付息能力下降,使不良贷款规模微增。

联合资信出具的最新评级报告称,考虑到锦州银行关注类贷款占比较高,未来锦州银行信贷资产质量存在较大下行压力,贷款拨备将面临一定的计提压力。

另据业内人士分析,除了受汉能集团牵连,锦州银行自身的经营过程中也存在规模无序扩张、股权结构分散、资产结构失衡等问题,最终才走上了资本重组之路。

此前,锦州银行股权结构分散,且过分偏向民企。而由于资产快速扩张导致资本金承压,前董事长张伟不断引入新股东,也加剧了股权结构分散的问题。这一状况在引入多家国有资本改革重组后有所好转。

近日,锦州银行发布公告称,中国境内主要股东拟对锦州银行实施一揽子财务重组交易。虽然锦州银行对于此次重大财务重组的原因并未作出说明,但不难想到,近年来先后遭受上市受阻、业绩巨额亏损、来自汉能集团的“阴霾“至今仍未散去的锦州银行目前仍然在挣扎中生存。

而此次实施重大财务重组,或许意味着锦州银行再次迎来新的转折点。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/159287.html