北京时间 4 月 24 日下午港股盘后,青岛啤酒股份/青岛啤酒($TSINGTAO BREW.HK/$Tsingtao Brewery.SH)发布了 2023 年一季度财报。整体上看,公司一季度收入高于市场预期(超过 3 亿元,3%),归母净利润同样也高于市场预期(超过 1.5 亿元,11%)。实现产品销量、收入、利润均创历史单季度新高。

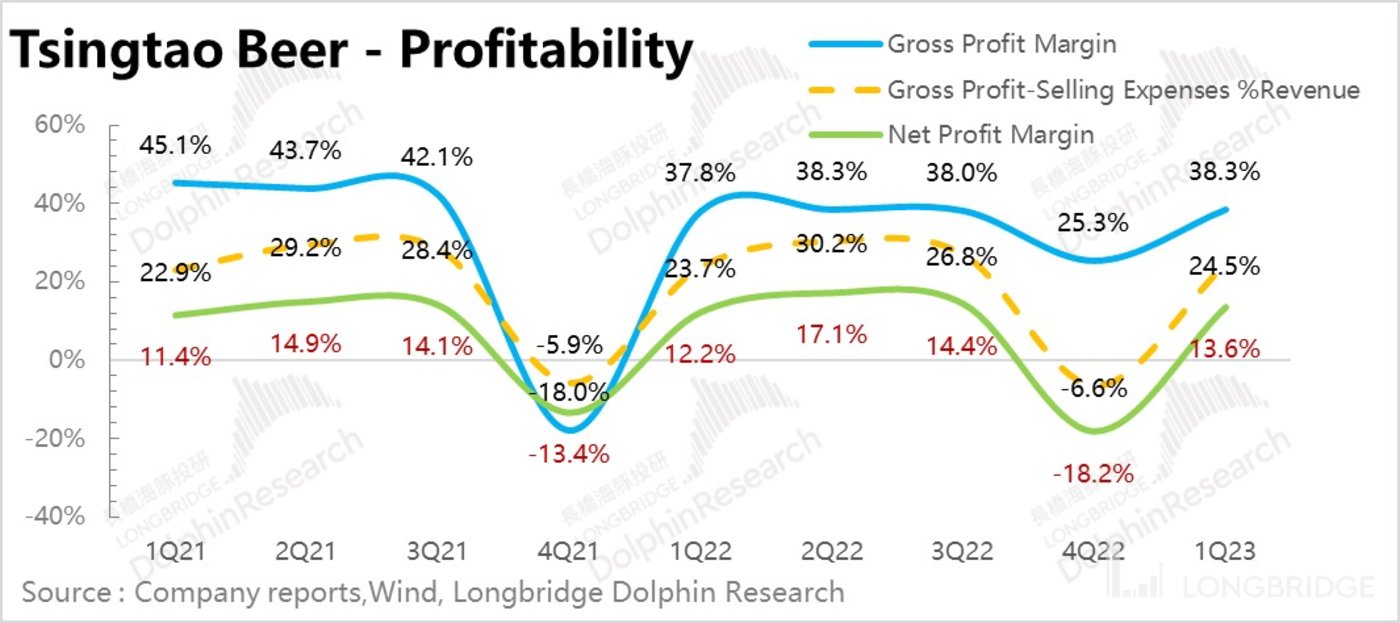

2023 年,青岛啤酒算是迎来开门红。收入跟上节奏的同时,利润还蛮好看的,主要原因是成本改善带来毛利率及净利率的提升。虽然毛利率的提升幅度要比市场预期低 1.4pct,但是通过其他费用的收缩,以及利息收入的加持,使得最终净利率还要高于市场预期 1.1pct。

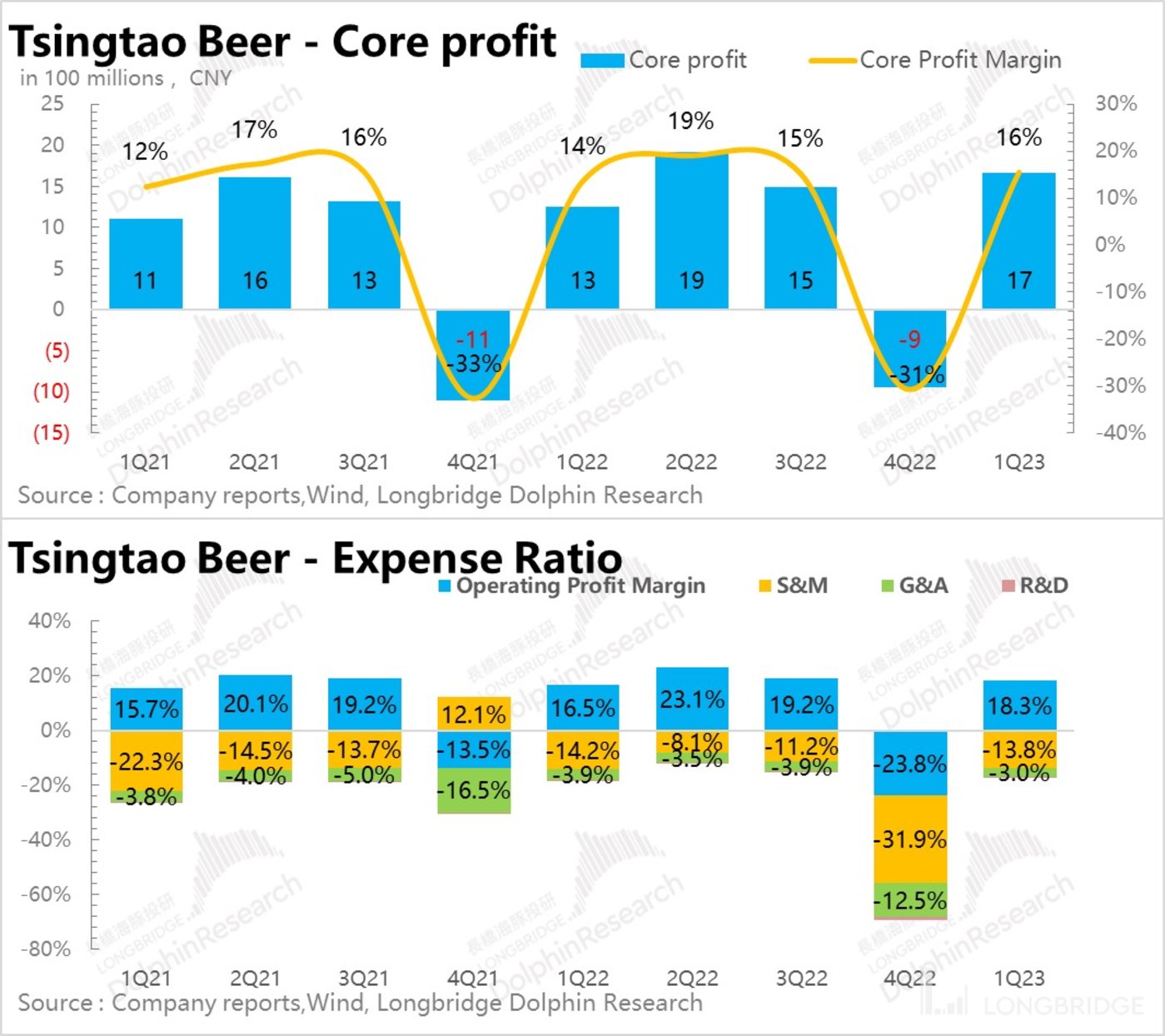

公司控制费用在去年四季度就可以看出端倪,本期财报比去年四季度强的是,利润率的向好有毛利率改善的功劳,并不是完全靠费用压缩,今年一季度算是打了个翻身仗。

要点如下:

1.销量创新高,高端放缓但均价提升:延续去年四季度的趋势,今年一季度的青岛品牌总销量增速仅为 7.4%,和其他品牌 16.6% 的增速相比确实能看出增速在放缓。但是比较可喜的是整体的均价超过 4500 元/千升,均价上涨幅度接近 5%。

在高端结构占比略微下滑的基础上,均价还有提升,说明目前实施的提价非常有效,这和我们在上一期财报当中的判断一致。

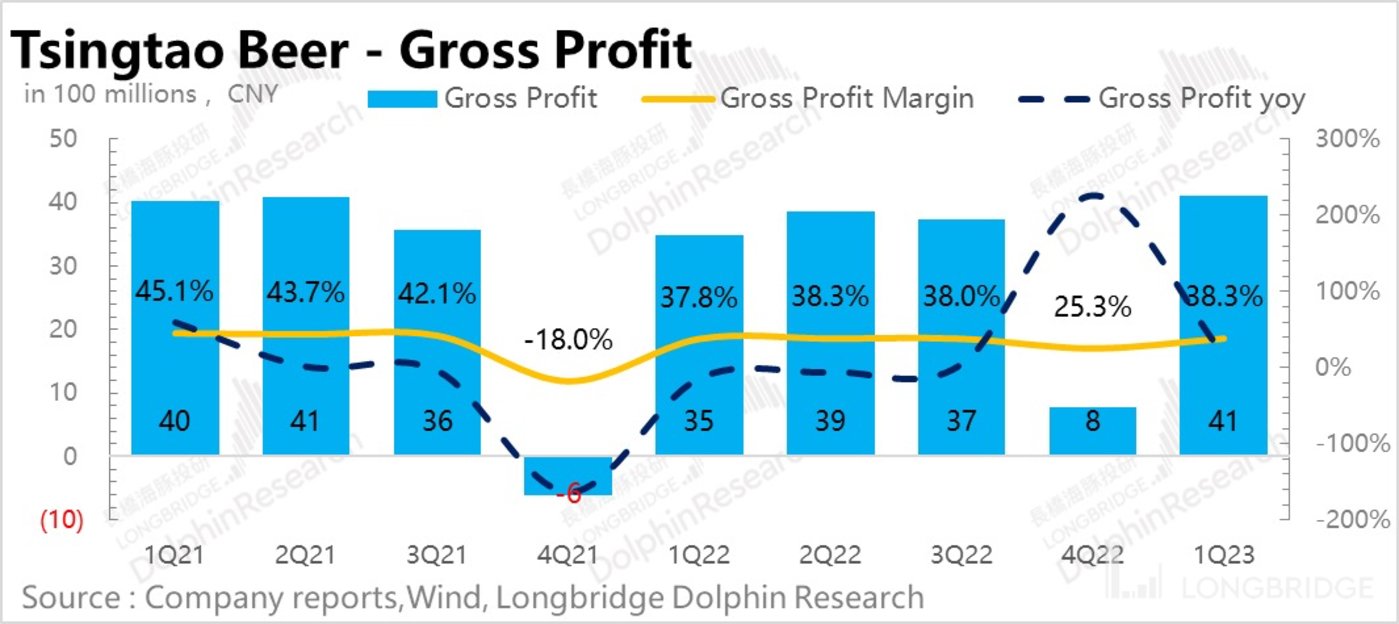

2.成本愈加明显:海豚君觉得,本期财报中,最让人开心的一点是毛利率确实有在改善,虽然只有 0.5pct,比市场预期还要少 1.4pct,但是没关系,改变是循序渐进的,只要趋势在向好就行。

上期财报点评中,海豚君说过,除了大麦以外,包材等原材料的下行要逐渐步入结算,即使抵消掉大麦的上涨,也会给毛利率带来一定的正面公司,对于目前公司的毛利率与净利率水平,毛利率的变动可能比销量的变化带来的利润弹性都要大。所以毛利率是从上一季财报以来,最为关心的项目,好在这一期没有掉链子。

3.控费持续改善,核心盈利提升:去年四季度青啤的利润主要是靠节约费用 “省” 出来,今年一季度延续了去年的趋势,在主要费用类的项目中(销售、管理&研发)又抠出了 1.2pct,再加上毛利率提升的 0.5pct,给了利润端很大帮助。

同时由于在售现金增加,给公司提供了更多的利息收入,所以在利润上的表现,远比收入来的更两眼。不过只看核心利润的话(毛利 - 销售费用),增速虽然要慢一点,但是也略微快于收入。

海豚君整体观点:

整体来看,一季度的成绩确实可以叫人满意。销量、收入、利润均创历史新高。今年啤酒的主要逻辑就是,成本压力放缓的同时提价带来毛利率的改善,费用率适当压缩或者不变,在利润端均可以体现较好的弹性。

与去年四季度省出超额利润不同的是,今年一季度青啤既有守(省费用)也有攻(提升销量),并且在海豚君认为最重要的关键点上(毛利率),显现除了改善的痕迹。当然这个幅度和海豚君期待的幅度还有一定差距,最佳的情况是再通过 1-2 个季度确认趋势。不久前 “淄博烧烤” 频上热搜,山东作为青岛啤酒的主战场,相信能充分吃到行业利好。

不过从估值的角度考虑,正因为啤酒的消费比较稳定,一直以来也受到投资人的认可,因此估值从来都不便宜,股价回撤的很少。海豚君的建议是,鉴于目前公司的价格比较接近目标价,充其量在有系统性风险时介入,切勿因各种利好消息追高。

以下为财报详细解读:

各方面表现理想,创历史新高

边际上看,一季度收入107 亿元,增长达到 16.3%,归母净利润 15 亿元,增长达到增速远超收入增速,一季度就实现开门红,为全年打下一个好基础。

收入冲高的背景下,毛利率也看到了一定程度的好转,同时叠加控费,给到净利率比较明显的提升。

如果是仅看毛销差的话,也有一定程度的向好,提升了 0.8pct,延续了去年四季度的趋势。海豚君比较看重的不是单季度的异常改善,而是持续的、循序渐进的向好,青岛啤酒目前显然已经走在了正轨上。

量价齐升

一季度能取得较好的增长趋势,量价齐升,两者都功不可没。去年四季度单季度的销量出了一点小问题,没有延续到之前的增长趋势,好在今年一季度有调整过来。青岛主品牌和其他品牌在量方面具有较好的增长,不过美中不足的是青岛主品牌的增长稍微慢一下。

但是如同上个季度一样,目前高端占比略微下滑,海豚君觉得问题还不大,并不意味这高端化趋势就此终结,马上进入夏天,现饮市场的恢复将会给高端产品带来比较明显的收益。

另外,类似于 “淄博烧烤” 这样的网红餐饮频繁出圈,也为今年夏季的啤酒消费带来了比较好的环境。

从行业近期的数据来看,啤酒单三月份的产量增速达到 20%,一季度累计产量增速也达到 5%。与此同时,整体社零的各个细分项目中,餐饮的修复情况也是最为显著。

毛利率有起色

成本的变化依旧是海豚君最为关心的问题,此前是因为销量的提升可能不明显(但是现在销量都有了明显的改善),如果仅仅依靠均价驱动增长,尤其是 23 年正好会迎来成本变动的时间节点,这个时候毛利率的改善对于利润的弹性其实影响更大(针对利润率水平不高的情景)。

而在去年四季度的财务数据拆解中,我们可以看到毛利率已经有非常微小的变化(上图因为有运费归集的问题),今年一季度这个变化在持续,并且有增强(37.8 提升至 38.3%)。

控费持续

由于之前几期公司有比较大的减值和资产处置损益干扰,营业利润其实不是很能代表公司实际的盈利能力,不过目前非经营性项目已经渐渐稳定。

从核心利润(仅考虑成本和销售、管理、研发费用)变动的角度来看,因为销售费用率及管理费用率的收敛,公司实际的盈利能力持续在增强。赚得更多,花的更少,因此给到了利润端很好的增长空间。

总体来说,一季度量和价都表现不错,成本和费用均有向好趋势,青岛啤酒的改善之路已经走的非常明显了,如果二、三季度能保持趋势,伴随估值切换到下一年,公司还可以有一定空间。

不过要实现这个场景也有一定难度,去年二季度一方面部分地区网格化管理滞后消化了一部分需求,同时去年夏季天气较为炎热,啤酒消费有一个较高的基数,因此去年二季度的业绩基础比较高,在此基础上仍要实现类似于一季度的增长确实有点困难。

过去由于公司业绩表现持续稳定,市场期待比较高,可能目前时间节点不是很好的最高机会。海豚君的想法是,基于目前公司股价比较接近目标价,如果偶发系统性风险,或者受到基数影响某个季度业绩表现不尽如人意,反而是介入的好时机。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/158946.html