营收增速居于全国性股份行第一的浙商银行(601916.SH),风头正劲之时却也有“隐疾”未愈。

一是4月24日将遭遇一场股权拍卖,涉及其第三大股东旅行者集团持有的6.33%股权,而该股东背后之人则是颇为隐秘的安邦集团吴小晖。

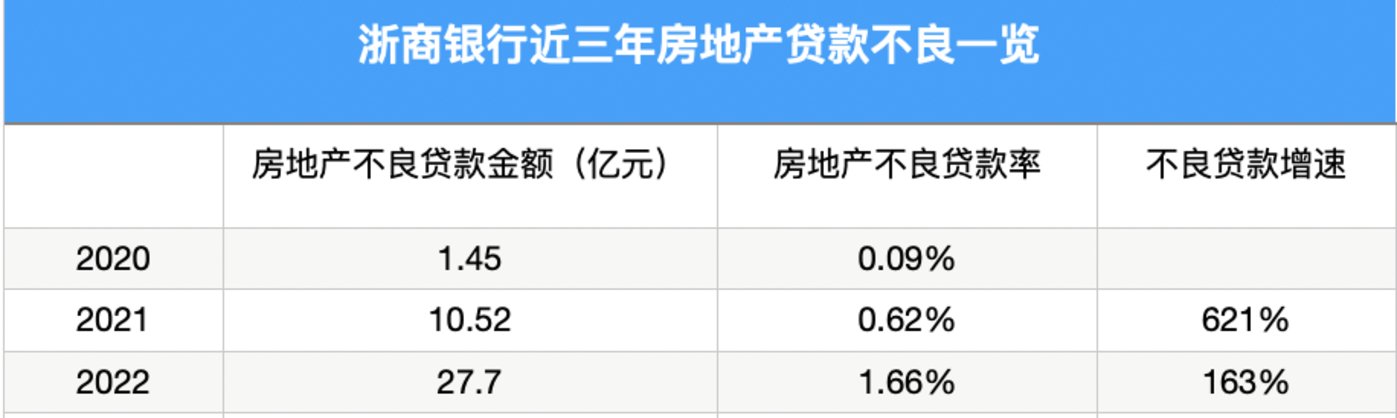

二是虽然营收猛增,不良率整体下降,但浙商银行涉房地产业务不良贷款却反增163%,不良率同步提升超过1.04%。

三是历经多任董事长、行长非正常变动,浙商银行管理层仍未完全稳定,董事长一职由行长张荣森暂代,而拟任董事长陆建强的董事资格至今仍未获得银保监会核准,时间却已过去一年多了。

不良贷款总额上升,房地产贷款不良金额翻倍

2022年12月末商业银行整体不良贷款率1.63%,连续九个季度出现下降。

其中,大型银行不良率1.31%;股份制银行不良率1.32%;城商行不良率为1.85%,农商行不良率3.22%。

而在浙商银行2022年业绩发布会上,浙商银行党委书记陆建强则向投资者明确表示:

风险化解攻坚有效推进,不良贷款率实现五年来的首次下降

从纵向上来看,截至去年12月末,浙商银行不良贷款率1.47%,比上年末下降0.06个百分点,确为五年来的首次下降。

但横向对比,据银保监会公布,股份制银行不良率1.32%,浙商银行明显高于平均数。

截至2022年末,浙商银行不良贷款总额223.53亿元,比上年末增加16.86亿元。

就贷款人类型来看,浙商银行新增的不良贷款主要由个人贡献。截至2022年末,浙商银行的个人不良贷款62.48亿元,比2021年末增加21.62亿元,同比增长52.91%;不良贷款率为1.50%,比2021年末上升0.43个百分点。

对比来看,浙商银行的公司不良贷款则保持下降态势。截至2022年末,浙商银行的公司不良贷款161.05亿元,比2021年末减少4.76亿元;不良贷款率为1.63%,比2021年末下降0.25个百分点。

从贷款行业来看,浙商银行房地产业不良贷款金额翻倍,不良率飙升超过1个百分点。

2021年末,浙商银行房地产业不良贷款金额10.52亿元,不良率0.62%;2022年末房地产业不良贷款27.70亿元,不良率1.66%;

而截至2022年末,浙商银行房地产业贷款金额1668.27亿元,较2021年末减少18.97亿元,占比亦从上一年的12.52%降至10.94%。

也就是说,2022年浙商银行的房地产贷款金额下降,但不良贷款金额和不良率却反而大增。

在2022年末前十大贷款客户中,房地产业占比一半,其中第一、第二位均是房地产业客户。

截至报告期末,最大单一借款人(房地产)贷款余额为63.00亿元,占本集团资本净额的3.22%。

据银保监会系统显示,近一年来浙商银行及其分支机构累计被罚款约1600万元,多起罚单均涉及房地产资金违规问题。

如2022年11月,浙商银行杭州分行被罚款400万元,主要违法违规事实为:以建筑企业名义,通过应收款保兑、国内信用证等业务,变相为房企增加融资;债权融资计划业务开办不审慎,存在资金被挪用于土地竞拍保证金、以息转费等情况;“易企银”平台融出信贷资金被挪用于土地竞拍保证金或支付土地款等。

甚至就在房地产出清之际,浙商银行仍然选择加持。去年12月,浙商银行与保利置业、首开股份、信达地产、绿城中国、越秀地产、滨江集团等多家房企签署战略合作协议,提供意向性融资合计1600亿元。

浙银资本与浙商产融隐秘轨迹

浙商银行不良率五年来才出现首降,实际上是多年来背负着沉重的房地产不良贷款包袱所致。

虽然浙商银行管理层更换频繁,甚至还有“宫斗”一说,但在前任董事长沈仁康主政期间,正与浙商银行大举扩张房地产贷款业务期重合。

2014年沈仁康上任浙商银行董事长后,2015年“宝万之争”曝出,时任万科独立董事刘姝威就曾发文质疑宝能得到了浙商银行违规出资。

彼时,浙商银行为“宝能系”提供理财资金优先级资金132.9 亿元,全部用于收购前海人寿股权或向前海人寿增资。而充当这一资金通道的是浙银资本管理有限公司。

浙银资本的成立时间正是在2015年,由浙商银行资本市场部牵头成立。

据中国房地产报援引金融人士称,浙商银行通过浙银资本,绕开《商业银行法》的“银行资金不能入市”等规定,做了很多投行业务。从2015年下半年开始,浙银资本对外投资了100多家有限合伙基金,注册资本金均为1000万元。借着这些“通道”,浙商银行将理财资金投到一二级股权市场,这些资金很大一部分流向了房地产相关领域,比如输血132.9亿元给宝能系。

而浙银资本刚成立时的两位管理层,时任浙银资本法人代表、董事长兼总经理的张长弓,与时任浙银资本董事的徐兵在今年2月沈仁康落马前,已被调查。

在“宝能系”事件曝光之后,监管介入,要求浙银资本切割与浙商银行的关系。浙银资本大股东由浙商银行变更为沈国军为实际控制人的银泰集团短暂代持。

但及至2017年,原任浙商银行杭州分行行长王卫华负责筹建的浙商产融成立,并在成立后迅即从沈国军手中全资收购浙银资本。

浙商银行十大股东之一的浙江永利实业集团,同时也是浙商产融大股东之一。此外其合伙人行列中还有多家地产股东,包括泰禾集团、和润集团、新湖中宝旗下、保亿集团、新洲集团、宜华企业、顾家集团等。

中房报报道称,浙商产融的诸多股东正是受浙商银行的光环吸引而加入,主要目的是获得融资通道。

王卫华曾说,如股东因并购需求需要20亿元资金,在股东自有资金不足5亿元情况下,浙商产融可一方面利用资金优势直接出资,另一方面利用与银行等金融机构的资源整合能力及自身增信,较短时间内帮助股东促成一个20亿元的并购基金。

截至2017年底,浙商产融合并管理资产超2000亿元,当年净利润近7亿元。

上述报道还援引一位知情人士称,几年来,浙商产融继续充当浙商银行“投贷联动”的平台通道,这种打法令浙商银行资产规模快速扩张,但也带来争议,经济下行导致其风险无法掩盖。

而据《财新》报道称,浙商银行原董事长沈仁康出事可能和浙商产融的问题有关。

频频踩雷暴露内控危机

股份制银行中,论“踩雷”频率,除了渤海银行、恒丰银行之外,恐怕当数浙商银行。

据《证券市场周刊》在2021年9月统计道,浙商银行曾接连踩中新光、银亿、康美、北大方正等“大雷”,频频出现在各大暴雷企业的债委会席位或诉讼公告中。

比如在已暴雷退市的新光系的债权人中,浙商银行是银行系债权人中最大的,申报的各类债权累计超23亿元;

北大方正2020年爆发债务危机,浙商银行申报并认定的债权也高达24亿元;浙商银行在康美药业、宜华集团等暴雷上市公司的债权申报上高达40亿元。

上述踩雷背后,亦有各项指标羸弱的数据支撑。

Wind数据显示,截至3月31日,在存款总额规模前十五的银行中,浙商银行的不良贷款率排到第三,仅次于渤海银行、民生银行,达到1.47%。

而浙商银行拨备覆盖率182.19%,虽然高于监管要求不低于140%的标准,但对比2022年20家上市银行平均拨备覆盖率高达405.94%的数据来看,浙商银行抵御风险的能力仍然不高。

浙商银行2022年零售银行业务收入为131.24亿元,占比为21.48%,较上年下降2.01个百分点,为回A以来首次下降。横向对比,在已披露相关数据的A股上市股份行中,浙商银行零售业务收入占比垫底,其他各股份行均高于40%,最高可达57%左右。

在浙商银行的“前十大贷款客户”列表中,房地产占了五席之多,总贷款数达到181.09亿元,甚至还比2021年112.38亿元多出68.71亿元。

虽然浙商银行位居12家股份制银行之列,却在竞争力上多番受到省内“小字辈”的冲击。

2022年,浙商银行增速明显放缓,年营收增长才12.14%,净利增长更是仅有7.67%。

对比之下,杭州银行年营收增长12.16%,净利增长26.11%;宁波银行营收增长9.67%,净利润增长18.05%,在盈利能力上均完胜浙商银行。

而在银行开始向员工追薪、管理层薪酬腰斩的大背景下,浙商银行2022年职工薪酬不降反增,集团层面应付职工薪酬,从2021年52.78亿元,增至2022年的57.86亿元;本行层面,从2021年51.85亿元,增至2022年的56.83亿元。

浙商银行行长张荣森领取薪酬同样不菲,2022年税前薪酬224.66万元,较2021年薪211.06万元还有增长。

市值表现上,截至4月19日,浙商银行A股总市值638.06亿元,不但低于总市值714.60亿元的杭州银行,更只是1844.38亿元总市值的宁波银行的1/3。

仅仅在过去大概两年的时间内,浙商银行已有包括董事长、行长在内的6名高管辞职。

2021年6月,浙商银行公告,行长徐仁艳及两位副行长徐蔓萱、刘贵山辞职,此时距徐仁艳上任行长才两年左右;而徐的前任刘晓春担任浙商银行行长也不满4年。

2022年1月,浙商银行再度公告,沈仁康突然卸任董事长职务,并于2023年2月公布被调查。而在沈仁康卸任不久,2022年2月,浙商银行副行长吴建伟和行长助理盛宏清也双双请辞,挂印而去。

此外,目前浙商银行还涉及三家发起人股东股份被司法冻结,其中即包括涉及安邦集团吴小晖的旅行者集团所持股权。

旅行者汽车集团自2004年重组时进入浙商银行股东名单,是浙商银行发起人之一,到浙商银行A上市时,其持股13.47亿股,持股比例为6.33%。据公告,本次4月23日拍卖将是清仓式拍卖。

浙商银行的招股书并未披露该公司与吴小晖存在关联,直至此次拍卖才披露实际控制人系吴小晖。

旅行者汽车集团持股自2018年就被冻结。这笔股权曾在浙商银行上市前现身上海联合产权交易所,转让底价为68.69亿元,而本次拍卖底价则仅有前次的一半为34.67亿元。

与此同时,在拍卖平台上,另有平安银行宁波江东支行转让1000万股浙商银行股份,来源为抵债资产。

2022年年报显示,浙商银行前十大股东中,浙江永利、浙江恒逸所持股份均全数质押。

在2022年业绩会上,谈及问题股东股权处置问题上,浙商银行董秘刘龙称,“截至目前,已有一家处置完毕,另一家处置了所持股份的三分之二,第三家相关法院已发出拍卖公告,预计配股前能顺利解决三家问题股东的股权处置。”

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/158135.html