每一次券商大涨,都伴随这“牛回、速归”的声音。

这一次也不例外。

这两天,随着一季报披露,券商板块表现不错,特别是东北证券,连续大涨了两天。

券商这个板块向来有“牛市旗手”之称,过去的几轮牛市,2005-2007年那一次,旗手是中信证券;2014-2015年大牛市,旗手是东方财富、同花顺;2019-2021年结构性牛市,旗手又是同花顺。

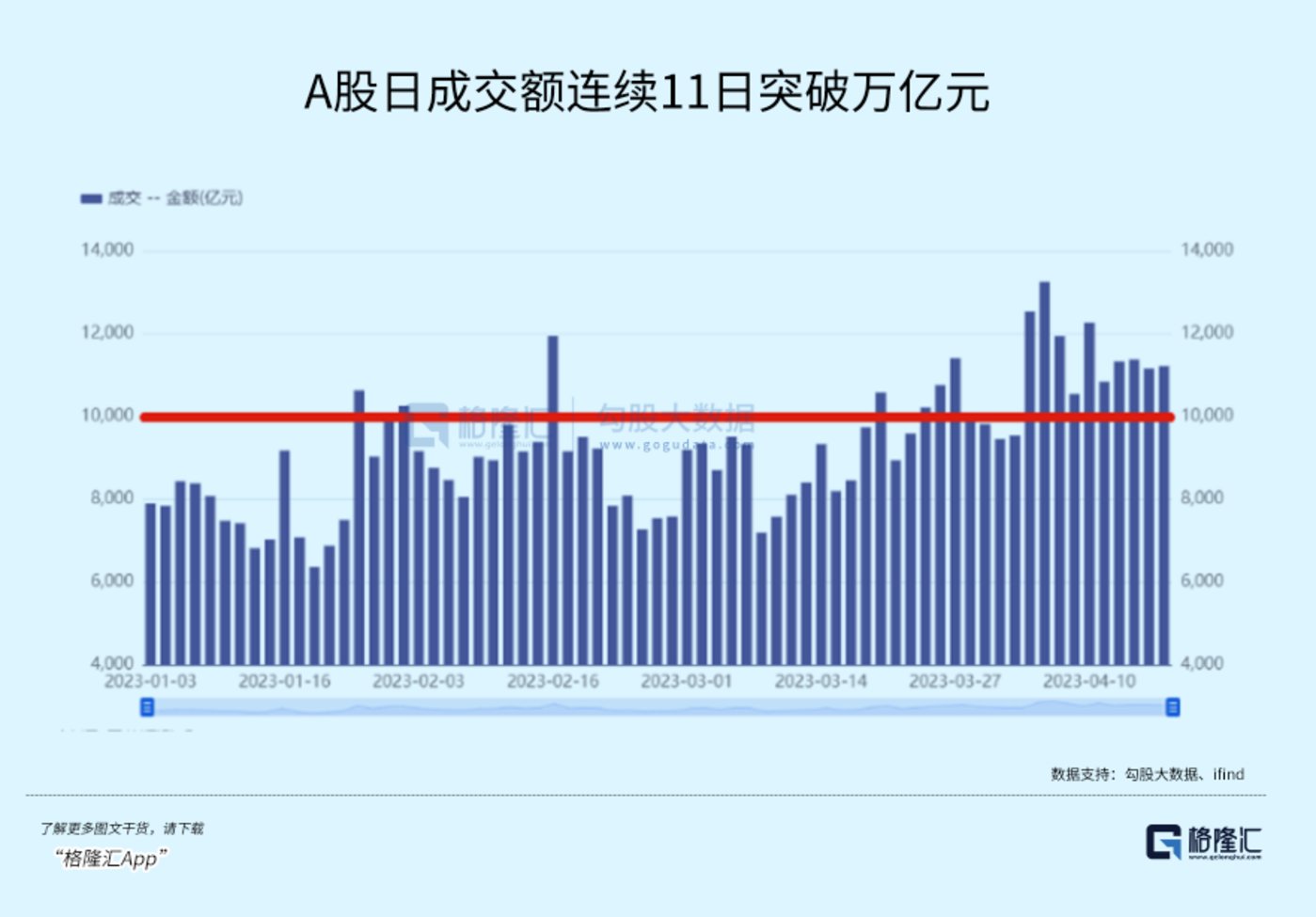

现在上证已经成功突破3月高位,A股交易额也连续11天破万亿。

今天公布的经济数据,显示出中国经济正在稳步复苏,伴随外围流动性紧缩行将结束,牛市距离我们其实并不遥远。

而拉长时间看,券商行业正持续得益于中国经济转型升级、中国资本市场的制度改革,以及庞大的社会资本投资需要。

这个行业,从现在开始,值得高看一眼。

长期价值在释放

想看清问题的本质,往往要用更高的视野和更长的时间跨度去思考。

虽然国家体制不同,但金融市场作为赋能经济发展的关键助推器,经济的强大,必然也会造成金融市场的强大。

古今中外,莫不如是。

金融市场是券商赚钱的土壤。

可以说,金融市场红红火火,券商才能生意兴隆。而金融市场能够兴旺,成熟的制度建设是必不可少。

大A这个市场,出生至今只有30多年,和欧美动则百年的成熟市场相比,显得稚嫩,尤其是在制度建设方面,常常因为动作慢而被人诟病。

但2018年之后,大家都明显感觉到,A股的完善制度建设方面,速度很快。科创板从提出到成立前后不到一年,注册制也快速从创业板推到主板全面落地,北交所的成立,还有名目繁多的旨在规范资本市场运行、保护投资者法律法规的颁布。

特别是注册制,这个在很多年前就已经提出的上市制度改革,真正的大动作,其实只发生最近三年里。

为何?

最根本的原因还是国家发展的需要。

在过去20年中国经济最快速增长的阶段,由于发展模式的原因,对于资本市场的需求都没有现在这么紧迫。第一个10年依赖的是加入世贸的红利,当时主要是承接发达国家的制造业,做出口加工生意为主,第二个10年是房地产,传统的融资方式可以解决很多资本需求。

但现在,中国经济发展模式已经切换至依靠科技创新获得新增长动力的阶段,而这几年的“卡脖子”问题频发,更加快了国家推进科技创新的进度,此时资本市场的重要性就凸显出来了。

因为科技创新需要大量的资本投入,单靠国家、企业自身以及银行这类传统金融机构远远不够,需要撬动更大的社会资本参与,而资本市场就是引入社会资本最好的一个平台。

对于资本方而言,数十年来持续的经济增长,使得中国已经形成了庞大的社会资本。胡润百富的《2022中国高净值人群家族传承报告》显示,中国高净值家庭的总财富增长至160万亿,家庭净资产达到600万的有508万户,达到1000万有205.9万户,达到1亿的有13万户。可投资资产达占总财富比例达到四成。

这些家庭的资产结构里,房地产占比同样超过4成,但是随着房地产市场的持续降温,投资收益已经大幅回落,“房住不炒”的政策坚持下,未来的收益预期也不可能恢复到过去的高位,所以这类“财富”也需要新的去处。

而金融市场无疑是最好的,也是最有能力承接的去处之一。

这些,在发达国家都已经得到成功验证。

往后看,中国的经济转型升级会相当漫长,加上有可能持续加深的大国博弈、逆全球化以及科技战,意味着中国资本市场的重要性会一直强化,通过激活资本市场来推进科技创新是必经之路。

可以预见的是,中国金融市场的制度将越来越健全,新的上市公司、新的投资机会会越来越多,参与者以及参与资本也会越来越多,市场将越来越繁荣。

对于根植于资本市场的券商行业而言,这是其长期价值的最底层的支撑。

不管是传统的投行业务、经纪业务,还是新型的财富管理业务、资管业务,都将从这种长期繁荣趋势中获利。

布局窗口渐至

那么,股市长牛的趋势下,券商一定是跟着牛市成长最具有确定性的行业。

无论那个市场,券商之所以都被视为股市的风向标,那是因为它就是金融市场里“卖铲子的”。

从某个视角看,它跟税收的模式差不多,但比税收有更多的盈利模式,以及弹性增长潜力。

比如自营、资管,投行,投资等业务。

在大市孱弱的2022年,券商板块的营收和业绩确实也出现了比较大幅度的回撤,整体营收下降约2成,净利润下降约3成。

同时,券商的各种踩雷集中爆发,尤其地产债的踩雷、投资业务收益的下滑,导致市场对其信心大受打击。所以去年券商股表现很差,券商ETF跌幅高达26%,远超沪指的15%。

到现在为止券商行业的PE只有约17倍,PB只有1.2倍左右,这种估值水平,可以说已经充分为去年的萧条支付了足够代价。

但是在今年起,A股已经逐渐从低谷走出,沪指也逐渐在大蓝筹的起涨下逐渐走出震荡区域,如果接下来A股真的逐渐进入牛市行情,那么券商行业的景气回归也是必然的。

我们可以从一些市场面和券商业务数据看到这个趋势在逐渐确立。

截止今天,A股总体成交额已经连续11天突破万亿,是去年6月来的最长记录,而且规模的量级比前几个月都明显抬升,反映市场的交易在不断活跃。

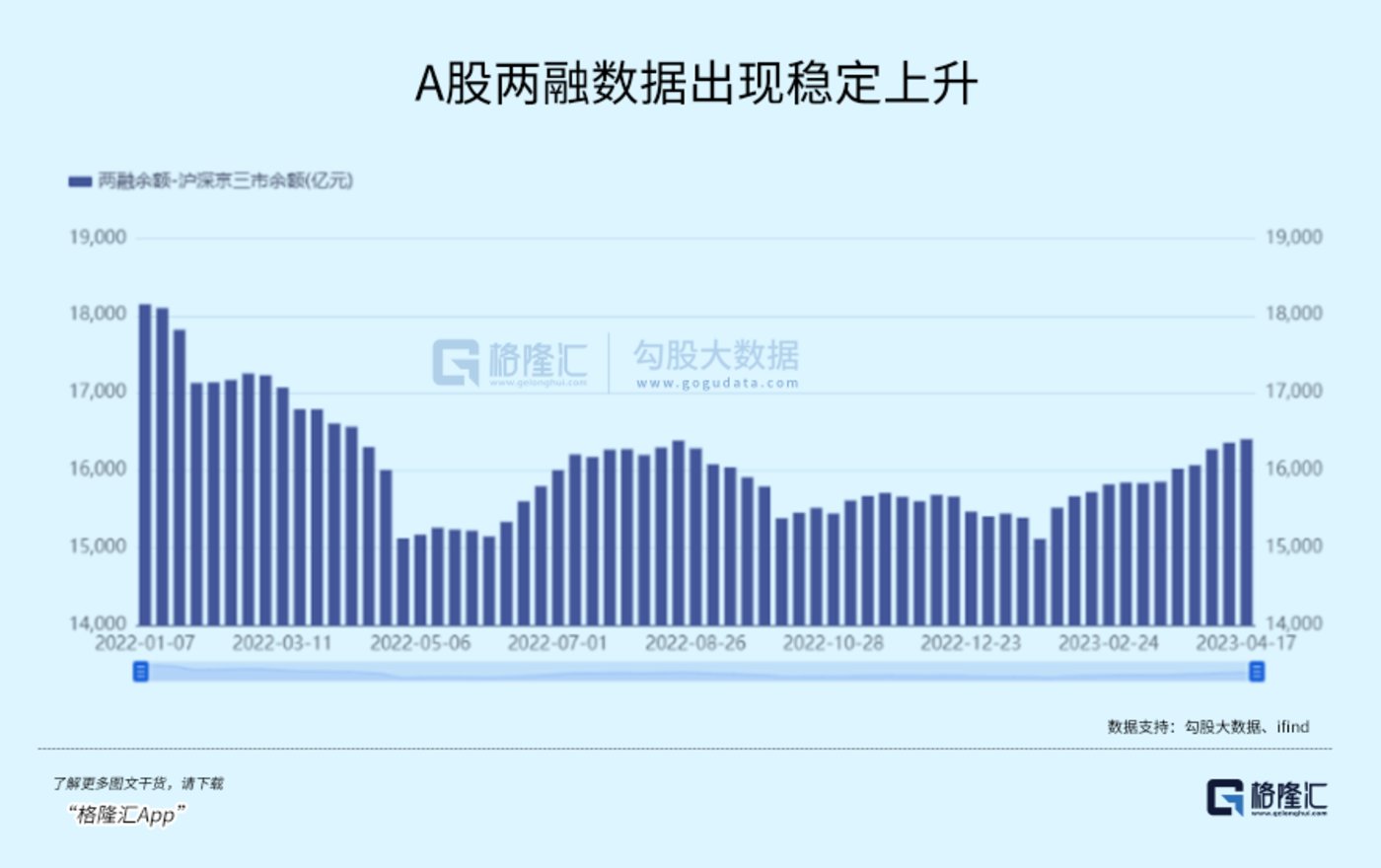

两融数据也是在今年出现稳定上升,从年初的1.54到目前的1.64万亿。

而上周,券商转融通业务保证金比例档次被大幅优化,资信优质的公司保证金比例由20%下调至5%;资信良好的公司由20%下调至10%;其余公司由25%下调至15%。新规对券商转融通、做市业务带来可观的利好。应交保证金至少能减少约300亿,反过来的话这笔省下来的资金就能撬动大概3000亿转融通业务,无疑又是一笔很不菲的业务。

在之前,券商动辄几十几百亿的增发融资虽然被股民诟病,但确实也是为业务的做大做强筹备弹药。

其实,券商通过发债融资的规模更庞大。

截止本月初,今年来券商已经成功发行了超过3400亿的债券,另外还有合计超过3540亿的公司债项目在排队等审核。

其中,华泰证券发了290亿,中信证券265亿,中信建投、国信证券、广发证券、国泰君安、、东方财富等也分别发了260亿、255亿、248亿、200亿、180亿。

在待审的名单中,招商证券有600亿,中信建投有400亿短债,国泰有200亿的次级债和300亿的短债,华泰的私募公司债和永续次级债也各发行200亿,等等。。。

所以说,券商今年真的是做好准备要大干一场的架势了。

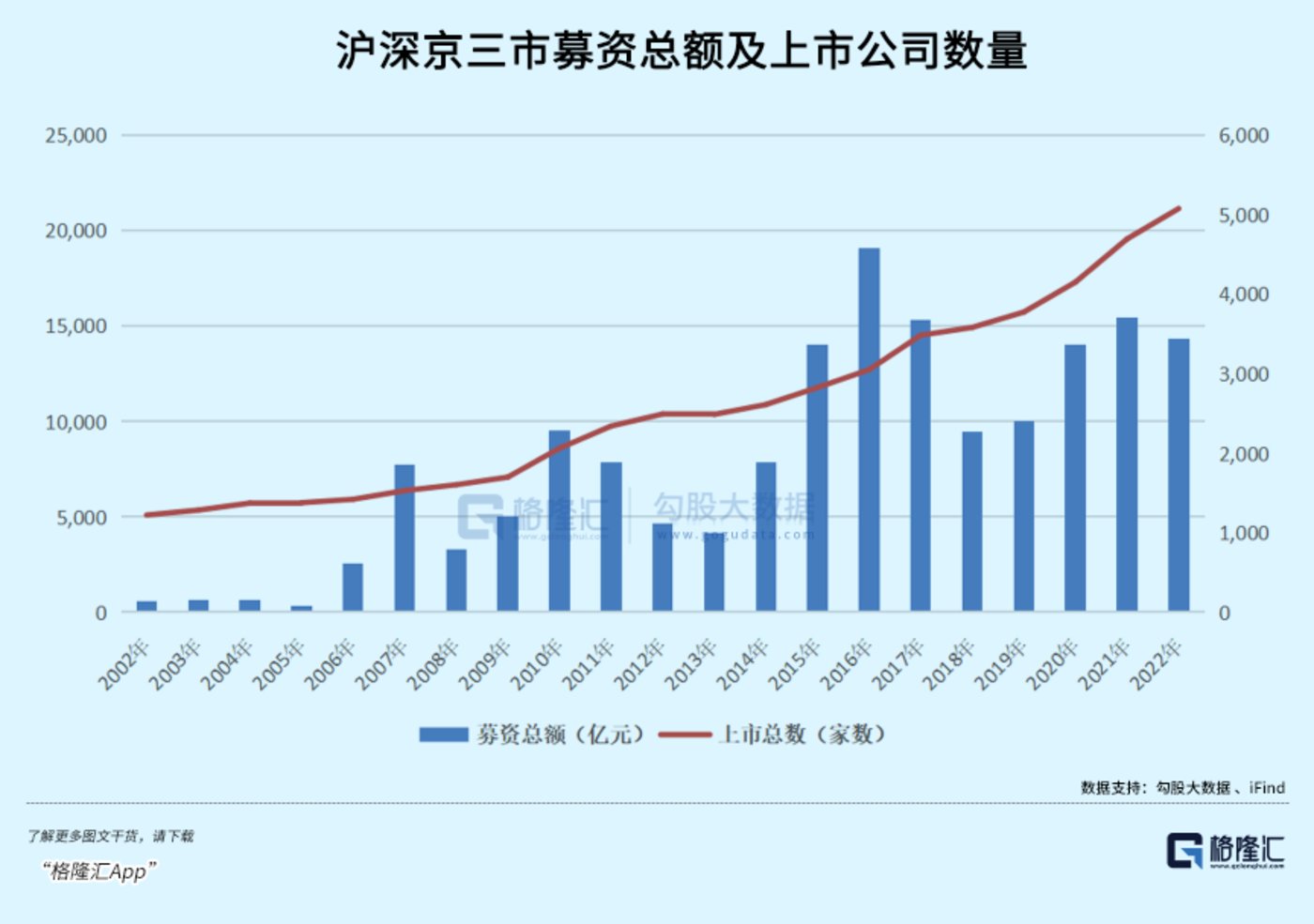

此外,全面注册制已经开始推行了,对券商来说无疑是又一个极大的红利。这几年的港股和A股IPO又开始大幅增加,募资总额也在不断蹭蹭上涨,当然券商的承销保荐费当然也会水涨船高(平均费率约有募资总额的6.5%)。

2022年A股IPO上市428家,募资规模5869亿,同比增长8.17%,这还是在市况比较差的背景下。

今年的形势已经大幅改善,而且又是全面推行注册制,IPO业务肯定会大幅增长。

目前,沪深京三大交易所完成辅导企业超过3900家(包括未披露的),那么能最终上市的潜在规模肯定也是很大的。

更有力的信号在于目前部分券商已经披露的一季度快报。

据不完全统计,截至目前,已有东北证券、中泰证券、申万宏源、方正证券、东莞证券等券商披露今年一季度业绩,大多数公司一季度业绩报喜。

东方证券,一季度营收44.37亿,同比增长41.93%,归母净利润14.28%,同比增长5.26倍,大超预期;

中泰证券、申万宏源、东北证券的一季度归母净利润分别实现归母净利润11.53亿元、20.11亿元、3.78亿元,同比增长424%、87.77%、245.93%。

业绩变动的主要原因是公司投资与销售交易业务、投行业务的收入增加所致。这些数据,已经能比较充分今年的券商的开局应该不会差。

那么,哪些券商最值得上车?

两个方向,一是实力足够强大的头部券商(筹备弹药最多,业务规模最多),未来的业务肯定是也是量大管饱。当然这里还需要再剔除一些还在受可能还没有爆完的地产雷影响的券商。

二是小市值体量,但各方面业务很扎实又有背景的种子(比如募公司是全国性大金融集团,或者研究实力被业内认可的),相对论来说,这些种子的成长弹性可能会更大一点。

结语

从概率论来看,鉴于目前券商板块的低估值,高beta,以及逐渐在被验证的基本面好转,这个板块的未来赢面是越来越大的。

当然了,论短期券商板块的上车机会,这些都是短期策略的问题。

我们更需要的要以更长时间跨度去看待这个行业,随着中国经济的不断稳健增长,随着居民存款不断转移到金融市场,它必然也会随着金融市场的不断壮大而壮大,这是长期必然的趋势。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/158036.html