又一新冠概念股业绩“埋雷”!

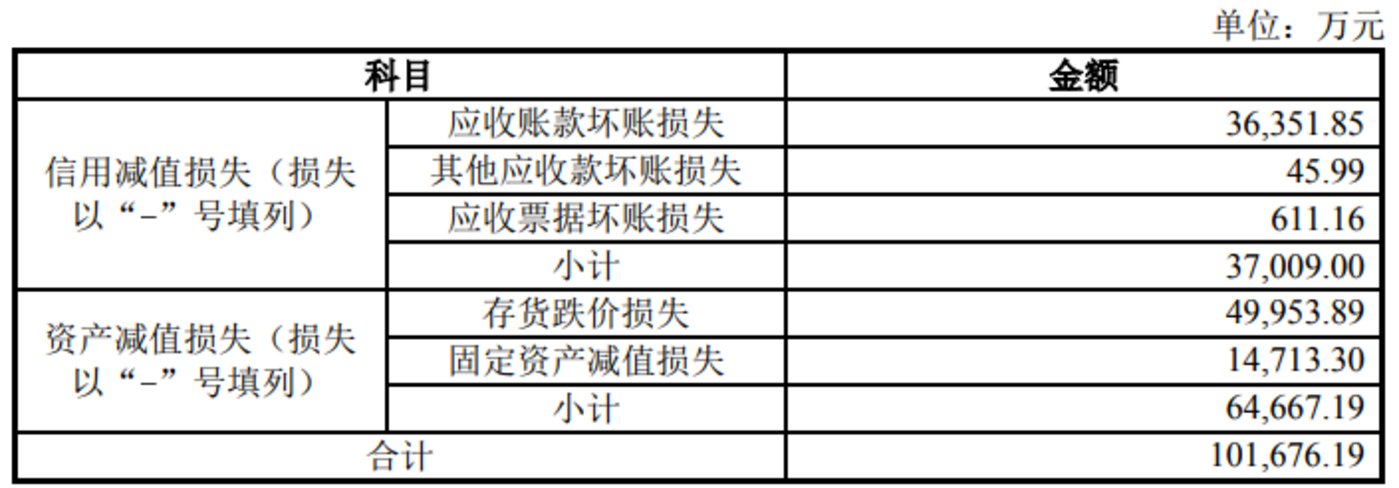

4月16日晚间,明德生物(002932.SZ)发布公告称,公司2022年度计提减值准备金额为约10.17亿元,考虑所得税及少数股东损益影响后,相应减少2022年度归属于上市公司普通股股东净利润约8.17亿元,同时相应减少归属于母公司所有者净资产约8.17亿元。其去年四季度亏损与否,也悬念大增。

4月17日,明德生物低开低走,收盘报57.25元,跌1.09%,最新总市值89.42亿元。

存货损失近5亿,去年四季度可能“白干了”

根据计提减值准备公告,明德生物及下属子公司各类存货2022年末账面余额为7.58亿元,其中可变现净值为2.58亿元,计提跌价准备余额4.995亿元。

存货包括周转材料、库存商品、在产品、发出商品、委托加工物资等,根据明德生物2022年半年报,其存货主要为原材料和库存商品备货。

对于存货计提坏账,公司董秘在互动平台向投资者回应称,“2022年底以来,防疫政策发生重大变化,公司新冠检测相关部分产品存货可变现净值预计低于成本,因此计提减值损失。部分固定资产预计可收回金额低于账面价值,因此计提减值损失。”

目前,明德生物营业收入中与新冠检测相关的包括核酸提取试剂、新冠检测耗材及相关设备、第三方医学检验服务收入等。

另外,明德生物2022年计提信用减值准备合计3.7亿元,公告称,主要是报告期公司应收账款余额大幅增加,部分客户存在信用违约风险,部分应收账款回款速度放缓。明德生物2022年应收账款坏账损失3.64亿元。

根据三季报,截至2022年9月30日,明德生物应收账款达到29.12亿元,公司在当季仅计提7229.69万元。

值得注意的是,明德生物此前发布了业绩预告,其中是否包含此次计提损失,成为投资者关注的重点。

作为对比,同样从事新冠检测业务的达安基因(002030.SZ)在2022年业绩预告公告中预计归母净利润为51亿-58亿元,而年报数据显示,该公司2022年归母净利润为54.12亿元,计提资产减值准备9.55亿元。也就是说,达安基因的业绩预告已经考虑了资产减值准备影响。

两家公司均为1月30日发布年度业绩预告,现在看来,明德生物并未早做打算。

明德生物董秘在投资者互动平台回复称,“公司发布业绩预告时仅为当时财务部门的初步测算结果,计提减值公告数据也为公司财务部门根据最新掌握的评估数据初步测算,因此业绩预告区间与最终披露的实际经营业绩可能有所差异。”

根据明德生物业绩预告公告,2022年度归属于上市公司股东的净利润为46亿元至50亿元,同比增长225.5%至253.8%,也就是说,公司全年净利润将缩水至37.83亿元至41.83亿元。

2022年前三季度,明德生物归母净利润为38.38亿元,计提资产减值准备后,公司2022年Q4迎来亏损的概率大增,而此前11个季度,明德生物归母净利润均为正值。

新冠检测红利尽,业绩将陷滞涨区

一手新冠核酸检测,一手新冠抗原检测,让明德生物在过去三年业绩大涨,并于2022年“登顶”,但是这一高增长并不具备可持续性。

武汉明德生物主要从事IVD诊断试剂与检测仪器的自主研发、生产和销售,公司布局了体外诊断、急危重症信息化解决方案、第三方医学检验三大业务板块。2020年3月,明德生物通过国家应急审批通道上市了新冠核酸试剂,就此,分子诊断产品成为拉动公司业绩大增的主要驱动力。

2020年,明德生物快速诊断试剂收入7.82亿元,总收入占比为81.54%;2021年,公司新冠核酸检测试剂盒收入20.22亿元,总收入占比为71.45%。

2022年3月,国务院决定增加抗原检测作为补充,明德生物是首批获证的新冠抗原检测试剂供应商,公司业绩增长获双重驱动。根据半年报,明德生物新冠核酸检测试剂盒、新冠抗原检测试剂盒分别收入30.42亿元、12.54亿元,二者合计占总收入比重为81.78%.

在2022年全年业绩预告中,明德生物也直接指出了业绩大幅增长的两大核心要素:

如今,新冠检测红利期已过,公司大幅计提坏账,接下来要依靠什么撑起未来业绩?这是明德生物要回答的问题。

在体外诊断业务板块,明德生物拥有4大产品线,包括分子诊断产品线(含新冠核酸检测试剂)、免疫诊断产品线(含新冠抗原检测试剂盒)、血气诊断产品线、凝血诊断产品线。2022年上半年,明德生物体外诊断试剂收入48.34亿元,剔除新冠检测产品42.96亿元收入,该板块收入仅5.38亿元。这已经是公司各业务板块收入最高的业务线,其次为第三方医学检验服务收入2.33亿元。

从明德生物现有业务来看,几乎没有可以胜任新冠检测“退场”后的业绩支柱型角色。

(本文首发于钛媒体App 作者丨杨亚茹 编辑丨孙骋)

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 3587015498@qq.com 举报,一经查实,本站将立刻删除。本文链接:https://www.xmnhj.com/h/157682.html